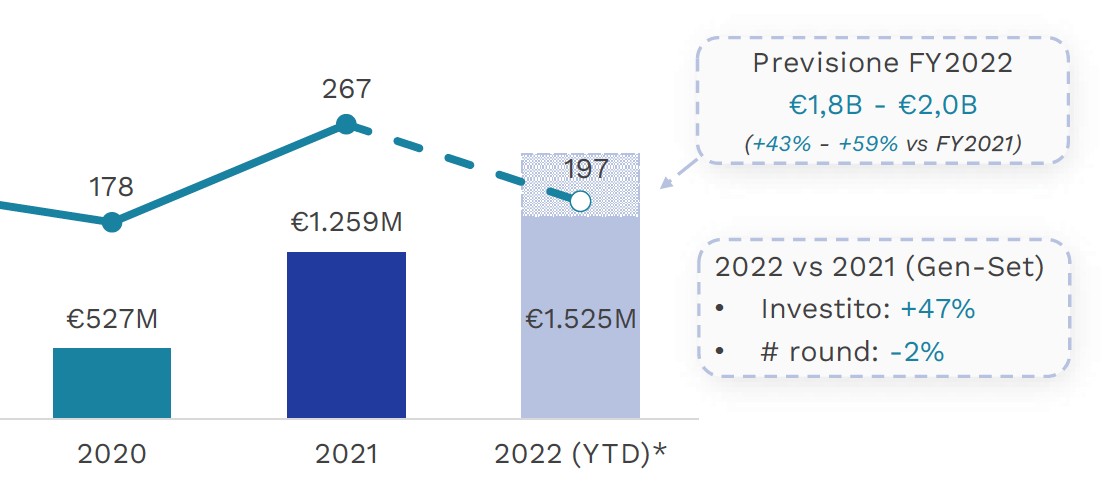

Italian Tech Alliance e Growth Capital hanno presentato i dati relativi al terzo trimestre 2022. L’ammontare degli Investimenti complessivi ha toccato quota 527 milioni di euro nel periodo e sono superiori al miliardo e mezzo di euro nei primi nove mesi dell’anno, somma che già supera abbondantemente gli investimenti dell’intero 2021. Il numero di round nel Q3 2022 (58) è in linea rispetto al trimestre precedente (62) e porta a 197 il totale registrato nei primi 9 mesi dell’anno. Fintech è il settore con la raccolta più alta, il software quello con il maggior numero di round. In crescita la presenza di investitori internazionali. Due i round sopra ai 100 milioni di euro. Fabio Mondini de Focatiis, founding partner di Growth Capital nell’aprire la conferenza di presentazione dei dati che si è svolta a Roma presso LVenture ha sottolineato come oggi l’asset class startup sia quella che registra i migliori ritorni. Luigi Capello, CEO di LVenture ha messo in luce come l’ecosistema stia crescendo e come i pochi pionieri che ci hanno creduto oggi possono iniziare a guardare questi risultati con iniziale soddisfazione, mentre Francesco Cerruti, direttore generale di Italian Tech Alliance ha posto enfasi sull’importanza di presentare questo terzo report trimestrale a Roma che rappresenta perno fondamentale per il continuo sviluppo dell’ecosistema italiano.  In linea con le previsioni di Growth Capital di inizio anno, il VC italiano continua la sua crescita. Con 527 milioni raccolti in 58 round, il Q3 2022 è in linea con il trimestre precedente – 554 i milioni investiti in 62 round – e risulta il terzo miglior trimestre per ammontare medio investito (4 milioni di euro) dal 2017. Nei primi nove mesi del 2022 è stato investito più di un miliardo e mezzo di euro, un dato che – seppur influenzato dai mega round di Newcleo, Satispay e Scalapay – supera già ora la quota degli investimenti complessivi del 2021 (1,26 miliardi di euro). “I megaround sono un tema ma va detto che noi li analizziamo nella componente di investimento primario e soprattutto che se vogliamo fare un confronto con quanto avviane in altri ecosistemi vanno tenuti in considerazione perché tutti li considerano”, precisa Mondini de Focatiis Guardando alla segmentazione dei round per tipologia, i round seed si confermano la tipologia più rappresentata nel 2022, con 108 operazioni chiuse finora (oltre il 50% del totale). Rispetto ai primi 9 mesi del 2021 si segnala un maggior numero di seed (+15) e di round late stage (4 Serie C, 3 Serie D e 1 Growth VC). Indicazioni interessanti emergono dai Serie A che nei primi 9 mesi dell’anno hanno totalizzato 503 milioni di euro, con un aumento significativo della media e della mediana rispetto al 2021. L’analisi dei principali 5 deal del trimestre mostra un aumento della presenza di round late stage, il che avvicina l’Italia agli ecosistemi più maturi. Le due operazioni sopra i 100 milioni di euro di Satispay e di Casavo hanno contribuito in maniera rilevante al totale investito nel trimestre. Molto importante e significativo è il dato sul coinvolgimento degli investitori internazionali: nel 2022 hanno partecipato al 30% dei round superiori al milione di euro, dato in crescita rispetto al 25% del 2021. In termini di ammontare raccolto, il 2022 ha visto l’aumento dell’incidenza dei round con presenza di investitori esteri (72% contro il 57% del 2021), un trend già anticipato nelle precedenti edizioni dell’Osservatorio e che ci si attende proseguirà nel medio lungo periodo. “L’Italia cresce nonostante vi sia uno scenario di rallentamento generale del VC sia in Europa sia nel mondo ma non possiamo certo dire che il venture capital stia andando male perché i dati non vanno confrontati solo con quelli del 2021 che è stato l’anno d’oro per il VC globale ma vanno visti con una più ampia prospettiva – aggiunge Mondini de Focatiis – ciò è un dato positivo ma dobbiamo mantenere attenzione perché in termini di ammontare di investimenti complessivi l’Italia è undicesima in Europa (dati sulla prima metà dell’anno) e risulta addirittura 24esima se si considera il dato di investimenti pro capite (solo 18 dollari) che vede in testa alla classifica l’Estonia con 750 dollari”. Sul tema internazionalizzazione il rapporto si completa con un’analisi di confronto tra l’ecosistema italiano e quello francese da cui emerge che, aldilà del dato degli investimenti complessivi che presenta una differenza abissale (11,29 miliardi di euro nei primi mesi del 2022 in Francia contro appunto l’1,53 miliardi di euro in Italia), vanno però considerati anche altri parametri che pongono oggi l’Italia circa dove la Francia era tre anni fa. “In Francia si è già innescato il fenomeno degli imprenditori che hanno fatto le grandi exit e che oggi stanno iniettando grandi capitali nell’ecosistema – precisa Mondini de Focatiis – cosa che da noi deve ancora avvenire ma accadrà presto, in Italia abbiamo una distribuzione dei round che si sta avvicinando a quella d’oltralpe e al momento abbiamo un’elevata quantità di dry powder che ci fa pensare che la tendenza sia in accelerazione”. È stato sottolineato come la Francia sia fortemente orientata alle startup, come anche il presidente Emmanuel Macron abbia solo qualche settimana fa enfatizzato come il rinnovamento del tessuto industriale del Paese deve fare leva sulle startup ed è stata posta enfasi sul fatto che la Francia ha mantenuto questa politica di sostegno alle startup a prescindere dal cambiare dei governi. In questo senso anche la visione di Fausto Boni, general partner di 360 Capital che conosce l’ecosistema francese quanto quello italiano: “è vero che possiamo dire di essere in una fase di recupero ma il recupero va guadagnato, dobbiamo continuare a lavorare in tal senso. 25 anni fa la Francia e l’Italia erano allo stesso livello ma a Parigi hanno fatto politiche molto precise, hanno trasformato il successo delle startup in orgoglio nazionale, gli imprenditori francesi che investono in altre startup si concentrano su quelle nazionali e di quelle operazioni vanno fieri e soprattutto vi è una visione molto concreta dell’asset class startup da parte del mondo degli investitori”. Il report integrale e la metodologia di ricerca sono disponibili a questo link.

In linea con le previsioni di Growth Capital di inizio anno, il VC italiano continua la sua crescita. Con 527 milioni raccolti in 58 round, il Q3 2022 è in linea con il trimestre precedente – 554 i milioni investiti in 62 round – e risulta il terzo miglior trimestre per ammontare medio investito (4 milioni di euro) dal 2017. Nei primi nove mesi del 2022 è stato investito più di un miliardo e mezzo di euro, un dato che – seppur influenzato dai mega round di Newcleo, Satispay e Scalapay – supera già ora la quota degli investimenti complessivi del 2021 (1,26 miliardi di euro). “I megaround sono un tema ma va detto che noi li analizziamo nella componente di investimento primario e soprattutto che se vogliamo fare un confronto con quanto avviane in altri ecosistemi vanno tenuti in considerazione perché tutti li considerano”, precisa Mondini de Focatiis Guardando alla segmentazione dei round per tipologia, i round seed si confermano la tipologia più rappresentata nel 2022, con 108 operazioni chiuse finora (oltre il 50% del totale). Rispetto ai primi 9 mesi del 2021 si segnala un maggior numero di seed (+15) e di round late stage (4 Serie C, 3 Serie D e 1 Growth VC). Indicazioni interessanti emergono dai Serie A che nei primi 9 mesi dell’anno hanno totalizzato 503 milioni di euro, con un aumento significativo della media e della mediana rispetto al 2021. L’analisi dei principali 5 deal del trimestre mostra un aumento della presenza di round late stage, il che avvicina l’Italia agli ecosistemi più maturi. Le due operazioni sopra i 100 milioni di euro di Satispay e di Casavo hanno contribuito in maniera rilevante al totale investito nel trimestre. Molto importante e significativo è il dato sul coinvolgimento degli investitori internazionali: nel 2022 hanno partecipato al 30% dei round superiori al milione di euro, dato in crescita rispetto al 25% del 2021. In termini di ammontare raccolto, il 2022 ha visto l’aumento dell’incidenza dei round con presenza di investitori esteri (72% contro il 57% del 2021), un trend già anticipato nelle precedenti edizioni dell’Osservatorio e che ci si attende proseguirà nel medio lungo periodo. “L’Italia cresce nonostante vi sia uno scenario di rallentamento generale del VC sia in Europa sia nel mondo ma non possiamo certo dire che il venture capital stia andando male perché i dati non vanno confrontati solo con quelli del 2021 che è stato l’anno d’oro per il VC globale ma vanno visti con una più ampia prospettiva – aggiunge Mondini de Focatiis – ciò è un dato positivo ma dobbiamo mantenere attenzione perché in termini di ammontare di investimenti complessivi l’Italia è undicesima in Europa (dati sulla prima metà dell’anno) e risulta addirittura 24esima se si considera il dato di investimenti pro capite (solo 18 dollari) che vede in testa alla classifica l’Estonia con 750 dollari”. Sul tema internazionalizzazione il rapporto si completa con un’analisi di confronto tra l’ecosistema italiano e quello francese da cui emerge che, aldilà del dato degli investimenti complessivi che presenta una differenza abissale (11,29 miliardi di euro nei primi mesi del 2022 in Francia contro appunto l’1,53 miliardi di euro in Italia), vanno però considerati anche altri parametri che pongono oggi l’Italia circa dove la Francia era tre anni fa. “In Francia si è già innescato il fenomeno degli imprenditori che hanno fatto le grandi exit e che oggi stanno iniettando grandi capitali nell’ecosistema – precisa Mondini de Focatiis – cosa che da noi deve ancora avvenire ma accadrà presto, in Italia abbiamo una distribuzione dei round che si sta avvicinando a quella d’oltralpe e al momento abbiamo un’elevata quantità di dry powder che ci fa pensare che la tendenza sia in accelerazione”. È stato sottolineato come la Francia sia fortemente orientata alle startup, come anche il presidente Emmanuel Macron abbia solo qualche settimana fa enfatizzato come il rinnovamento del tessuto industriale del Paese deve fare leva sulle startup ed è stata posta enfasi sul fatto che la Francia ha mantenuto questa politica di sostegno alle startup a prescindere dal cambiare dei governi. In questo senso anche la visione di Fausto Boni, general partner di 360 Capital che conosce l’ecosistema francese quanto quello italiano: “è vero che possiamo dire di essere in una fase di recupero ma il recupero va guadagnato, dobbiamo continuare a lavorare in tal senso. 25 anni fa la Francia e l’Italia erano allo stesso livello ma a Parigi hanno fatto politiche molto precise, hanno trasformato il successo delle startup in orgoglio nazionale, gli imprenditori francesi che investono in altre startup si concentrano su quelle nazionali e di quelle operazioni vanno fieri e soprattutto vi è una visione molto concreta dell’asset class startup da parte del mondo degli investitori”. Il report integrale e la metodologia di ricerca sono disponibili a questo link.

© RIPRODUZIONE RISERVATA