Indice degli argomenti

L’evoluzione del Private equity: un 2024 da IPO

In un mondo e in un mercato che cambia, anche il Private equity si adatta alle nuove tecnologie. Le strategie e strumenti di private equity stanno cambiando. Nell’ultimo decennio il PE sta aderendo sempre di più alle esigenze e tempistiche di investitori e partecipate. Gli effetti poi della contrazione registrati nel 2023 hanno portato ulteriori mutamenti anche nel PE: nel mercato secondario di private equity c’è stata un’accelerazione significativa: nel 2023, il volume delle transazioni ha raggiunto i 108 miliardi di dollari, in aumento del 20% rispetto al 2022 In questo articolo è presente una panoramica sulle strategie del rivate equity.

Periodo 2015-2019

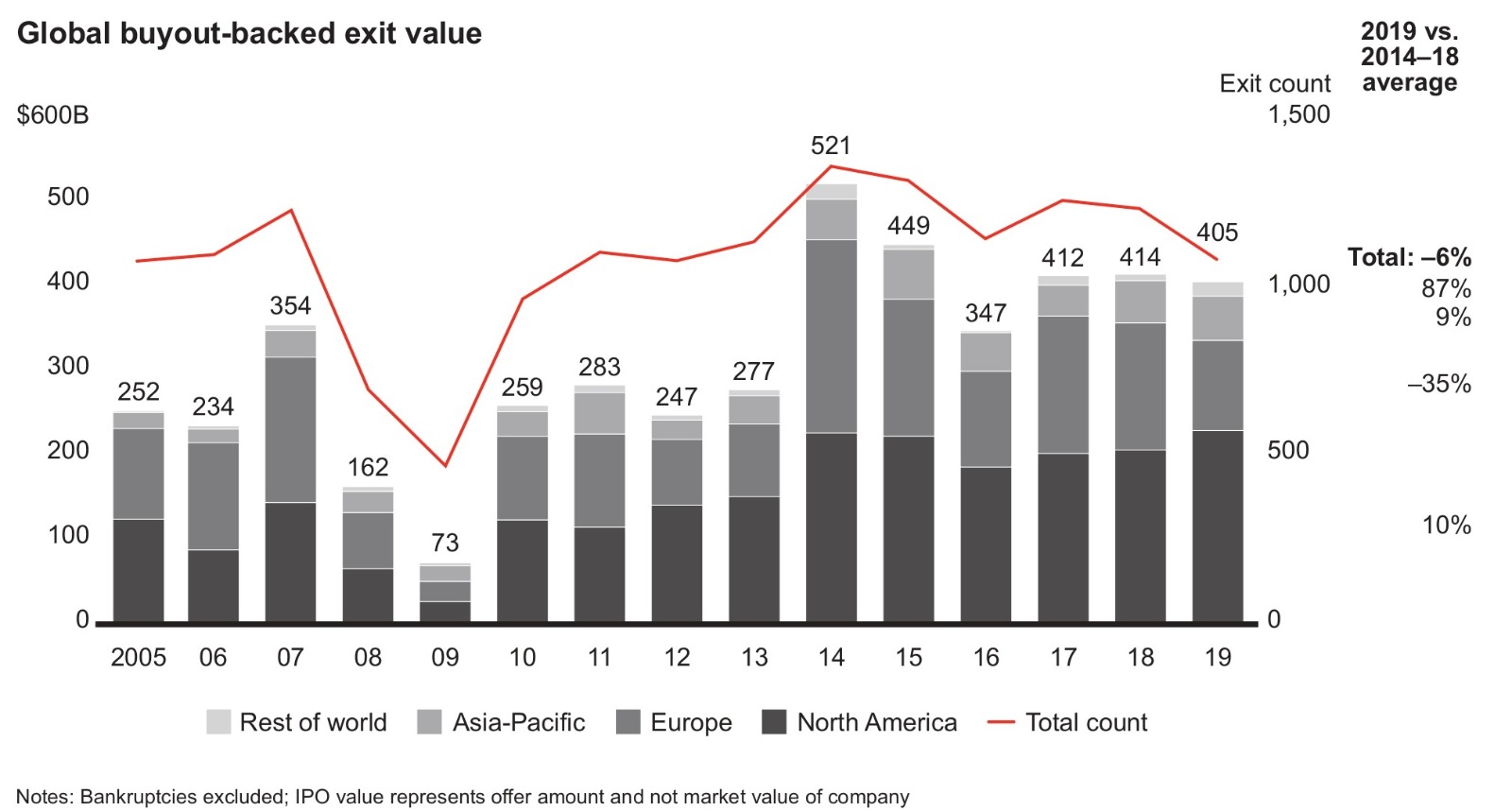

Fino al 2019 i fondi di private equity utilizzavano strategie di buy and build, che permettono di generare molto più valore e incrementare i ricavi, attraverso l’acquisizione di più imprese di piccole dimensioni. Combinando le loro operazioni, i fondi riuscivano ad aumentare il valore creato, grazie a sinergie ed economie di scala. I numeri del 2018 e 2019 lo confermano: investimenti per un totale di 559 miliardi di euro, imponendosi sullo scenario degli investimenti alternativi, guidati dagli hedge fund, ma con l’obiettivo di portare quante più società possibili alla quotazione in borsa. E il trend del net cash flow degli investimenti in private equity permane nella sua positività dal 2013. In questo contesto i buy-out rappresentano la voce principale delle operazioni PE e il 2018 è stato l’anno record in Europa, con transazioni che hanno superato i 374 miliardi di euro. Ecco che se da un lato i GP avevano un limite di tempo fisso – non oltre 10 anni di vita – tra il 2015 e 2019 hanno adottato logiche più brevi: i disinvestimenti tendevano a essere realizzati su archi di tempo più rapidi, come da figura seguente:  Bain & Company: Rapporto globale sul private equity 2020 La crescita del PE è stata significativa: il capitale globale raccolto è passato da 1,2 trilioni di dollari nel 2015 a 1,9 trilioni di dollari nel 2019. Hanno contribuito diversi fattori, tra cui la forte crescita economica globale, i bassi tassi di interesse e l’aumento della domanda di investimenti alternativi. Tra le strategie del PE ci sono state quelle di investimenti in società che operano in modo sostenibile, l’acquisizione di società tecnologiche e media in rapida crescita (per es. Alibaba, Spotify e Lyft), nel settore sanitario e nelle infrastrutture (per es. società di gestione delle acque, di energia e di telecomunicazioni). Un aumento della dimensione delle operazioni – nel 2019, la media delle operazioni ha superato i 100 milioni di dollari – e una maggiore attenzione alle operazioni transfrontaliere – nel 2019, circa un terzo delle operazioni erano transfrontaliere. Infine un aumento dell’utilizzo di strumenti di finanza strutturata, come per esempio le obbligazioni convertibili e prestiti mezzanine, per finanziare le loro acquisizioni.

Bain & Company: Rapporto globale sul private equity 2020 La crescita del PE è stata significativa: il capitale globale raccolto è passato da 1,2 trilioni di dollari nel 2015 a 1,9 trilioni di dollari nel 2019. Hanno contribuito diversi fattori, tra cui la forte crescita economica globale, i bassi tassi di interesse e l’aumento della domanda di investimenti alternativi. Tra le strategie del PE ci sono state quelle di investimenti in società che operano in modo sostenibile, l’acquisizione di società tecnologiche e media in rapida crescita (per es. Alibaba, Spotify e Lyft), nel settore sanitario e nelle infrastrutture (per es. società di gestione delle acque, di energia e di telecomunicazioni). Un aumento della dimensione delle operazioni – nel 2019, la media delle operazioni ha superato i 100 milioni di dollari – e una maggiore attenzione alle operazioni transfrontaliere – nel 2019, circa un terzo delle operazioni erano transfrontaliere. Infine un aumento dell’utilizzo di strumenti di finanza strutturata, come per esempio le obbligazioni convertibili e prestiti mezzanine, per finanziare le loro acquisizioni.

Periodo 2020-2023

Nonostante la pandemia di covid-19, il private equity ha continuato la sua crescita. Il capitale raccolto è passato da 1,9 trilioni di dollari nel 2020 a 2,9 trilioni di dollari nel 2023, grazie a fattori, quali:

- La forte ripresa economica globale ha aumentato la domanda di prodotti e servizi, creando opportunità di investimento.

- La bassa volatilità dei mercati finanziari ha reso il PE un’opzione di investimento più attraente per gli investitori.

- La crescente attenzione agli investimenti ESG ha portato a un aumento della domanda di investimenti in società che operano in modo sostenibile.

Le strategie del private equity in questo periodo si sono concentrate sempre e soprattutto nei settori tecnologico e media (con acquisizioni di società in rapida crescita come ad esempio TikTok, Discord e Netflix, delle infrastrutture e quello sanitario (con l’acquisizione di società come Moderna, BioNTech e Elevance Health). Se inizialmente, agli albori della pandemia, il focus immediato da parte dei GP è stato quello di dare stabilità alle imprese già appartenenti ai loro portafogli, col passare del tempo hanno capito l’importanza di ricercare e selezionare nuove opportunità di investimento, per guadagnare un vantaggio dalle valutazioni più basse degli asset in determinati settori. Inoltre, i fondi di private equity hanno iniziato a concentrarsi su strategie di investimento più diversificate, a investire in società di dimensioni diverse, in settori diversi e in diverse aree geografiche. Poi dal 2019 in avanti gli investimenti di PE tendono sempre più a fare operazioni di permanent capital: esempi nel 2022 sono stati quelli di General Atlantic, che ha lanciato un nuovo fondo di capitale permanente da 10 miliardi di dollari o l’acquisizione di Activision Blizzard da parte di Microsoft per 68,7 miliardi di dollari, finanziata in parte da un fondo di capitale permanente di 5 miliardi di dollari di Berkshire Hathaway. Anche nel M&A ci sono stati risvolti interessanti: nel 2021 è stato registrato il tetto di un triliardo di investimenti. L’aumento del private equity market tra il 2020 e il 2023 è continuato ad avvenire nella dimensione delle operazioni – nel 2023, la media delle operazioni ha superato i 200 milioni di dollari -, aumento delle operazioni transfrontaliere – nel 2023, sono state circa la metà sul totale -, e continuo aumento dell’utilizzo di strumenti di finanza strutturata. Queste strategie hanno contribuito a rendere il mercato del private equity a livello globale più competitivo e diversificato. Tuttavia, il mercato del private equity ha iniziato a rallentare nel 2023, a causa di una serie di fattori, tra cui l’aumento dell’inflazione e dei tassi di interesse, che avrebbero reso quella del PE un’opzione di investimento meno attraente per gli investitori. E la conseguente incertezza economica avrebbe comportato una riduzione della domanda di investimenti alternativi. Si spiega come i co-sponsor deal sono stati una delle strategie più adottate nel private equity: nel 2023, circa il 30% delle operazioni di PE sono state co-sponsor deal.

Private equity, hedge fund e SPAC

Un esempio di evoluzione del private equity è certamente quello che coinvolge gli hedge fund. Essi hanno a disposizione un patrimonio molto più elevato e non investono solo in aziende o società private ma anche in quelle quotate e in maniera molto speculativa. Il private equity, anche se a vocazione chiusa, può investire direttamente in un hedge fund o co-investire con loro in una società target. E il settore tecnologico è da sempre stato cannibalizzato dagli hedge fund. Purtroppo ultimamente le loro operazioni non sono cresciute. Solo un anno fa il Goldman Sachs Hedge Industry VIP ETF (GVIP), con un valore di 151 milioni di dollari, era crollato del 23%. E la notizia di questa settimana vede il più grande hedge fund di E. Shaw rendere poco meno del 10% nel 2023. L’azienda da 60 miliardi di dollari avrebbe guadagnato il 9,6% nel suo fondo Composite di punta (Bloomberg). Il mercato degli hedge fund nel 2023 ha registrato un rallentamento rispetto agli anni precedenti. Il totale delle attività degli hedge fund è diminuito del 10% nel 2023, a 3,6 trilioni di dollari. Questo è il primo calo annuale delle attività degli hedge fund dal 2008. Gli stessi investimenti e co-investimenti il private equity può farli nelle SPAC, società che si quotano in Borsa, vendono azioni al pubblico, e poi utilizzano i proventi per fondersi con altre società o acquisirle. Ma le diverse società che hanno acquisito lo status di società quotata durante il boom delle SPAC nel periodo pandemico, hanno riportato criticità nei loro processi di rendicontazione e controllo interno, e, dopo due anni di bolla, il loro declino nel 2022 e 2023 continua a perdurare: nel 2023, sono state quotate in borsa 499 SPAC, raccogliendo un totale di 152 miliardi di dollari. Questo è un calo del 60% rispetto al 2022, quando furono quotate 1.208 SPAC raccogliendo 629 miliardi di dollari.

In Europa

In Europa, anche se si sono registrate meno operazioni di private equity rispetto al 2022 o al 2021, il totale del 2023 è comunque più elevato rispetto a tutti gli anni precedenti. Secondo i dati di PitchBook, al 13 dicembre 2023 sono stati negoziati 613,8 miliardi di euro (circa 672,8 miliardi di dollari) in oltre 5.724 operazioni: “zoomando sulle acquisizioni del 2023, ce ne sono state 4.663 per un valore totale complessivo di 555,2 miliardi di euro. Si tratta di un calo del 17,3% rispetto al valore totale dell’operazione dell’intero anno scorso pari a 671,3 miliardi di euro”.

L’evoluzione del PE

Sempre più aziende PE avrebbero la prospettiva di quotarsi in borsa nel 2024. Nonostante il duro colpo per i GP nei primi 10 mesi del 2023 – accordi in calo dell’8,3% e un valore degli accordi in calo del 25,3% rispetto al 2022, che rispecchia il resto dei mercati privati, il volume delle transazioni di GP ha registrato un aumento nelle prime settimane del quarto trimestre e gli operatori del settore rimangono ottimisti sulla continua crescita del mercato nel 2024: “i manager che sperano di vendere una quota e gli acquirenti che cercano di impiegare capitali”, ha affermato Mustafa Siddiqui, capo del business delle partecipazioni GP di Blackstone. D’altra parte la raccolta fondi di capitale privato sta richiedendo più tempo di quanto non fosse avvenuto negli ultimi dieci anni: il periodo medio tra l’apertura e la chiusura di un fondo di capitale privato ha raggiunto i 15,8 mesi, il valore più alto dal 2012. Tra la battuta d’arresto dei grandi buyout e al calo drastico dei multipli di valutazione EV/ebitda nel 2023, rimarrebbe tra le soluzioni/effetti migliori per le società PE nel 2024 quella di una nuova ondata di IPO. In tempi di crisi, rifarvisi sembrerebbe la scelta più convincente: la via dell’offerta pubblica può essere interessante in un momento in cui la liquidità è limitata. Come non dimenticare che alcune delle più grandi aziende si sono quotate in borsa sulla scia della crisi finanziaria globale (esempio Blackstone nel 2007). Nel dicembre passato è stato riferito che la General Atlantic ha fatto il primo passo verso la quotazione in borsa presentando la sua intenzione alla SEC. La scelta della quotazione per le aziende non vuol dire solo maggiore liquidità nel mercato, ma anche far fronte al bisogno di nuovo capitale mentre si cerca di diversificare in nuove strategie, come il debito privato, e in nuove aree geografiche: una tendenza crescente tra i maggiori gestori di fondi che cercano di raccogliere veicoli sempre più grandi. (Foto di Oren Elbaz su Unsplash )

© RIPRODUZIONE RISERVATA