Indice degli argomenti

Lo scorso 30 luglio 2019 è stata pubblicato la versione aggiornata del provvedimento dell’Agenzia delle Entrate che stabilisce le nuove regole per la determinazione del reddito agevolabile da Patent Box, che tiene conto delle semplificazioni sul Patent Box introdotte dal Decreto Crescita (DL 34/2019). Il tema del patent box è molto importante in ambito start-up, poiché queste imprese hanno spesso alla base del proprio modello di business proprietà intellettuali, brevetti, software. Ma andiamo con ordine e vediamo cosa si intende per patent box, chi sono i soggetti interessati dalla sua applicazione e in quali circostanze.

Cos’è il patent box e come funziona

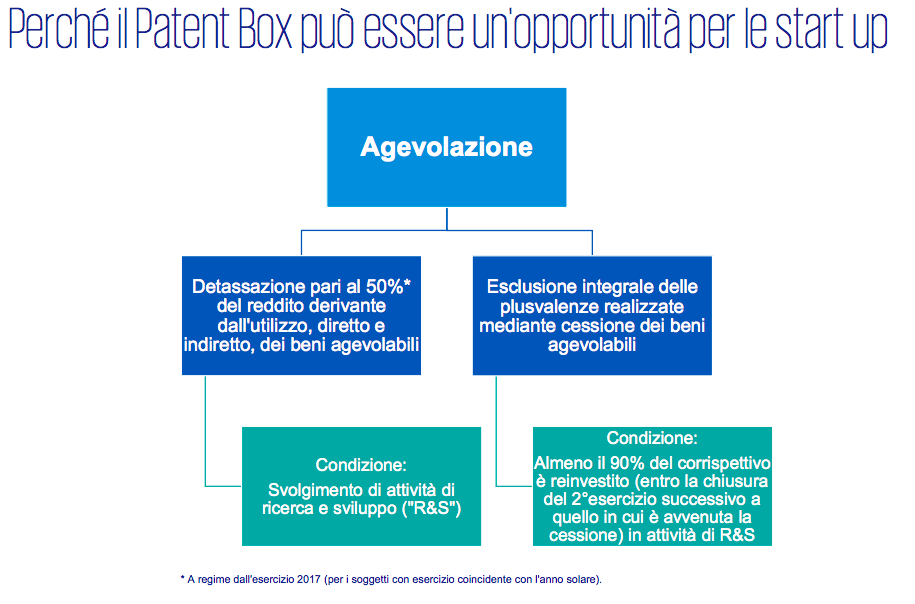

Il ‘patent box’ è un’agevolazione fiscale che si applica a redditi derivanti dall’utilizzo di alcuni beni immateriali e proprietà intellettuali (c.d. “intangible assets” o “IPs”). Secondo la disposizione di legge è un regime opzionale di tassazione per i redditi derivanti dall’utilizzo di software protetto da copyright, di brevetti industriali, di disegni e modelli, nonché di processi, formule e informazioni relativi ad esperienze acquisite nel campo industriale, commerciale o scientifico giuridicamente tutelabili. Attraverso questa misura il Ministero dello Sviluppo economico ha inteso favorire un maggior numero di investimenti nelle attività di ricerca e di sviluppo e incentivare il rientro e il mantenimento in Italia di tali beni immateriali e proprietà intellettuali (anche brevetti) nel paese, poiché rappresentano una ricchezza, una risorsa e una leva d’innovazione molto importante. Inoltre, il regime ha l’obiettivo di rendere il mercato italiano maggiormente attrattivo per gli investimenti nazionali ed esteri di lungo termine, tutelando al contempo la base imponibile italiana. In pratica si tratta di una parziale esenzione fiscale, che arriva al 50%, sui redditi assoggettabili alla disciplina del patent box e che adesso può essere applicata direttamente nella dichiarazione dei redditi nell’arco temporale di 3 esercizi. Per fare un esempio: i redditi derivanti da marchi e brevetti, invece di essere assoggettati alla tassazione del 31,4%, con l’adozione del Patent Box vedranno dimezzare tale percentuale, arrivando quindi al 16%.

Chi sono i soggetti beneficiari

Possono aderire al Patent Box tutti i soggetti titolari di reddito d’impresa solo se svolgono attività di ricerca e sviluppo, indipendentemente dal tipo di contabilità adottata e dal titolo giuridico in virtù del quale avviene l’utilizzo dei beni, ovvero anche mediante contratti di ricerca stipulati con soggetti come università o enti di ricerca e organismi equiparati, finalizzate alla produzione dei suddetti IP. Si tratta in sostanza di tutte le persone fisiche che esercitano attività d’impresa; tutte le società di persone e di capitali residenti in Italia, enti pubblici e privati, associazioni non riconosciute, chiunque abbia diritto allo sfruttamento economico dell’IP a cui fa riferimento il Patent Box. Rimangono fuori, sono quindi escluse dal patent box, le società in fallimento, liquidazione e in amministrazione straordinaria, e i lavoratori autonomi ed i soggetti che determinano il reddito secondo criteri forfettari.

Quali sono i beni immateriali

Cosa si intende per beni immateriali, definiti anche intangible asset? E’ una distinzione apparentemente semplice: sono beni immateriali tutti i beni economici (beni in grado di soddisfare bisogni e produrre reddito) che non hanno una consistenza corporea, materialità, che non si possono toccare o pesare. Nell’economia tradizionale sono beni economici immateriali i servizi di ogni tipo (servizi legali, assicurativi, finanziari, per la persona, ecc. ), i diritti di immagine, il marchio o brand, i brevetti, le prestazioni professionali e lavorative, le licenze commerciali, il franchising. Per fare esempi più calati nell’economia digitale, sono beni immateriali anche diversi tipi di know-how, i database, i software, le licenze d’uso, le licenze commerciali, la reputazione online, il copyright. Non esiste un recinto definito e chiuso, una lista, dei beni immateriali: l’economia digitale e della conoscenza si evolve velocemente mettendo in luce nuovi tipi di intangible assets che prima non esistevano, o non erano considerati tali, ma non sempre è facile individuarli, valutarli e farli rientrare (soprattutto ai fini legali e fiscali) nel concetto. Ad esempio, l’area Ricerca e Sviluppo (nota anche come R&S) delle società è considerata un bene immateriale in molti Paesi, mentre in altri la R&S rientra come spesa corrente sia a fini legali che fiscali. Per un approfondimento sul tema degli asset intangibili, ti suggeriamo questo articolo di ASFIM, da cui è tratta anche la tabella sottostante.

I beni immateriali agevolati dal patent box

In origine il patent box riguardava solamente redditi derivanti dall’uso di brevetti industriali, opere d’ingegno, modelli e disegni; poi si è esteso anche a tutti i marchi d’impresa, e attualmente può essere applicato ai seguenti beni (esempi): – Software protetti dal diritto d’autore; – Brevetti per invenzione industriale, sia concessi che in corso di concessione; – Invenzioni biotecnologiche e certificati di protezione complementari; – Brevetti o certificati per topografie, varietà vegetali e semiconduttori; – Disegni e modelli; – Modelli di utilità; – Know how aziendale; – Marchi di impresa, già registrati (i marchi erano inizialmente agevolabili, poi sono stati esclusi per effetto delle prescrizioni OCSE con decorrenza dal periodo d’imposta 2017. Dunque rientrano nell’agevolazione solo i marchi per cui i soggetti interessati abbiano effettuato opzione nel 2015 e 2016 – si veda qui la posizione dell’Agenzia delle Entrate sul cosiddetto ‘granfathering’) – Costi derivanti dalle prestazioni professionali di ricerca e sviluppo svolte dai soci (fonte: Edotto) E’ importante ricordare che le disposizioni italiane rimandano espressamente a beni immateriali che siano giuridicamente tutelabili.

Come accedere alle agevolazioni fiscali del Patent Box

Secondo le indicazioni del MISE, per accedere al regime di tassazione agevolata, occorre esercitare un’opzione, che deve essere comunicata all’Agenzia delle Entrate. L’opzione dura cinque periodi di imposta, è irrevocabile e rinnovabile.

Ruling obbligatorio e nuovo accesso semplificato (ruling non obbligatorio)

Prima delle novità introdotte con la nuova disciplina, coloro che intendevano beneficiare delle agevolazioni patent box, dovevano attivare una procedura di accordo preventivo con l’amministrazione finanziaria per definire in contraddittorio i metodi e i criteri di determinazione del reddito agevolabile (“ruling obbligatorio” – provvedimento del 1° dicembre 2015 – pdf). Questo tipo di procedura ha rallentato parecchio l’applicazione dei regime patent box, per cui è stato anche uno degli aspetti oggetto di modifica normativa con l’articolo 4 del Dl n. 34/2019, che ha previsto una sorta di ‘patent box ad accesso rapido’, in base al quale: A decorrere dal periodo di imposta in corso al 1° maggio 2019 (data di entrata in vigore del Dl n. 34/2019 – “decreto crescita”), i soggetti che optano per il regime di patent box possono scegliere, in alternativa alla procedura di ruling, di determinare e dichiarare direttamente il reddito agevolabile, rimandando il confronto con l’amministrazione finanziaria a una successiva fase di controllo. A tal fine, devono indicare le informazioni necessarie alla determinazione del reddito agevolabile in un’idonea documentazione, predisposta secondo quanto previsto dal provvedimento attuativo dell’Agenzia delle Entrate. – pdf In pratica il ruling non è più obbligatorio, i titolari di reddito di impresa possono scegliere, in alternativa alla procedura di ruling, di determinare autonomamente e indicare direttamente in dichiarazione il reddito agevolabile. Per far questo, gli interessati devono indicare le informazioni necessarie per la determinazione del beneficio in “idonea documentazione”.

La documentazione da produrre per ottenere il Patent Box (2019)

Che cosa si intende per ‘idonea documentazione’? Il provvedimento attuativo dell’Agenzia delle Entrate. – pdf indica con precisione di cosa tratta, indicando che la documentazione idonea è costituita da un documento, articolato in due sezioni, A e B, contenenti i dati, le informazioni e gli elementi di seguito elencati: (esposti qui in sintesi, nel provvedimento maggiori indicazioni) Sezione A

- Struttura partecipativa dell’impresa anche in relazione alle imprese associate ed eventi straordinari

- Operazioni con imprese associate

- Modello organizzativo dell’impresa

- Caratteristiche del mercato di riferimento e dei principali fattori di competitività

- Descrizione della catena di valore dell’impresa

- Funzioni, rischi e beni dell’impresa

- Beni immateriali

- Attività di ricerca e sviluppo

- Plusvalenze da cessione di IP agevolabili

- Eventuali somme ottenute a titolo di risarcimento o di restituzione dell’utile di cui all’articolo 7, comma 4, del decreto Patent Box

Sezione B

- Informazioni di sintesi sulla determinazione del reddito agevolabile

- Valutazioni riferibili agli IP oggetto di agevolazione Patent Box

- Metodo adottato

Il nuovo provvedimento stabilisce anche una forma semplificata della documentazione idonea per le microimprese (quindi anche le startup), stabilendo che: 3. Documentazione idonea per le microimprese, piccole e medie imprese Le microimprese, piccole e medie imprese potranno utilizzare in caso di utilizzo diretto, nell’ambito dell’applicazione del metodo del Residual Profit Split, le analisi di benchmark di settore sulla base dei codici attività previsti dalla nomenclatura ATECO 2007, messe a disposizione dall’Agenzia delle entrate su richiesta. Il contribuente potrà inviare una formale e specifica richiesta all’Ufficio Accordi preventivi della Direzione Centrale Grandi Contribuenti, tramite e-mail all’indirizzo: [email protected] o via posta elettronica certificata (PEC) all’indirizzo: [email protected] Resta ferma la facoltà del contribuente di effettuare proprie analisi. Dette imprese possono altresì predisporre le Sezioni A e B in forma semplificata, fornendo informazioni equipollenti a quelle ivi indicate, coerentemente con le dimensioni della propria struttura organizzativa e operativa.

Come funziona la detassazione del Patent Box

Il Patent Box permette di escludere dalla base imponibile delle imposte sui redditi e sull’IRAP un ammontare fino al 50% dei redditi derivanti dall’utilizzo diretto o indiretto dei beni immateriali agevolabili. In base alle nuove disposizioni, l’opzione per il patent box si effettua in dichiarazione, è irrevocabile, rinnovabile, e vale per il periodo d’imposta in cui è comunicata e per i successivi quattro. Possono effettuare l’opzione tutti i soggetti titolari di reddito d’impresa, sia imprenditori individuali che società, i quali svolgono attività di ricerca e sviluppo finalizzate alla produzione dei beni immateriali oggetto dell’agevolazione. Le nuove disposizioni prevedono anche una rateizzazione della deduzione: i soggetti che optano per questa nuova procedura devono ripartire la variazione in diminuzione in tre quote annuali di pari importo da indicare nella dichiarazione dei redditi e dell’imposta regionale sulle attività produttive, relativa al periodo di imposta in cui viene esercitata tale opzione e in quelle relative ai due periodi d’imposta successivi. In pratica, la detassazione del 2019 si dedurrà per un terzo all’anno nel periodo 2019-2020-2021, quella del 2020 nel triennio 2020-2021-2022, e così via. Per un approfondimento dei parametri di calcolo delle agevolazioni si veda questo articolo di MGlobale.

Normative in Italia

Il regime è analogo ai modelli introdotti in altri Stati membri della Comunità Europea (Belgio, Francia, Gran Bretagna, Lussemburgo, Paesi Bassi, Spagna) ed è conforme ai principi elaborati in ambito OCSE con riferimento alla disciplina fiscale per la tassazione dei proventi derivanti dall’utilizzo dei beni immateriali. La disciplina del Patent box, introdotta dalla Legge di Stabilità 2015, è stata oggetto di diversi interventi normativi, qui di seguito le principali normative di riferimento: – decreto interministeriale 30 luglio 2015 del Ministro dello Sviluppo Economico di concerto con il Ministro dell’Economia e delle Finanze, recante disposizioni di attuazione dell’articolo 1, commi da 37 a 45, della legge 23 dicembre 2014, n. 190; – decreto interministeriale 28 novembre 2017 del Ministro dello Sviluppo Economico di concerto con il Ministro dell’Economia e delle Finanze, di revisione del regime di tassazione agevolata dei redditi di cui all’articolo 1, commi da 37 a 45, della legge 23 dicembre 2014, n. 190; tra le novità introdotte, l’esclusione dei marchi dal novero dei beni immateriali interessati dal patent box; – decreto semplificazioni (DL 34/2019), convertito, con modificazioni, dalla legge 28 giugno 2019, n. 58) – “Linee guida OCSE” 2015 sulla determinazione dei prezzi di trasferimento per le imprese multinazionali e le amministrazioni fiscali

Costo e convenienza del patent box

Di regola, qualsiasi agevolazione fiscale è ben accolta da tutti i contribuenti. Tuttavia, nel caso del patent box, a 4 anni di distanza dalla sua prima entrata in vigore, è possibile fare alcune considerazioni in merito alla sua effettiva convenienza, soprattutto per quanto riguarda microimprese e startup. Tendenzialmente infatti, è chiaro che crescendo la dimensione aziendale ma soprattutto crescendo la quota di reddito che deriva all’impresa da IP e altri beni immateriali agevolabili, cresce anche l’effettiva convenienza ad aderire a questa misura. Le imprese di dimensioni maggiori hanno inoltre quella organizzazione interna finanziaria e contabile che rende più semplice fornire al Fisco le informazioni necessarie a concordare la quota di reddito agevolabile. Nei primi anni di Patent Box, l’applicazione del procedimento del ruling , consistente in un contraddittorio con il Fisco, ha rallentato e reso anche oneroso per le imprese poter beneficiare dell’agevolazione. La misura è stata percepita tecnicamente complessa, ha generato sforzo eccessivo nella macchina pubblica e nei contribuenti, costi eccessivi (per l’espletamento di una serie di adempimenti e formalità con i conseguenti oneri amministrativi e professionali, il costo delle risorse aziendali da dedicare a questo aspetto, i costi per mantenere un adeguato sistema di tracking and tracing). La semplificazione della procedura avvenuta con il decreto semplificazioni (DL 34/2019) è dunque una risposta a queste prime difficoltà e un miglioramento della disciplina Patent Box che rende più accessibile e anche più conveniente la sua attivazione anche a startup e microimprese, laddove la marginalità derivante da intangibles sia predominante o elevata. Qui di seguito un video realizzato da Adacta, studio professionale specializzato in consulenza legale e fiscale.

Patent Box e startup

Il patent box può essere un’opportunità per le startup. La società di consulenza KPMG ha realizzato sul tema un white paper nel 2018 (prima quindi della semplificazione 2019) in cui indica con precisione i motivi che devono indurre una microimpresa innovativa a optare per questo regime fiscale. In particolare si individuano questi motivi: — L’obiettivo della norma riguarda l’incentivazione dello svolgimento e gli investimenti in attività di R&D in Italia; — Si tratta di società che in molti casi sviluppano idee innovative che confluiscono in brevetti, software o altri IP agevolabili; — L’attività di R&D svolta dalle start up è intensa e spesso effettuata internamente; — Alta potenzialità dei beni immateriali di generare redditi una volta che le prime fasi di generazione e sviluppo prodotto sono entrate a regime. Inoltre, aderire al patent box ha un impatto anche sulle procedure aziendali, ai fini del tracking & tracing (ricordiamo che si tratta di una misura obbligatoriamente pluriennale), e costringe la società a un’organizzazione finanziaria e contabile spesso ritenuta secondaria.

© RIPRODUZIONE RISERVATA