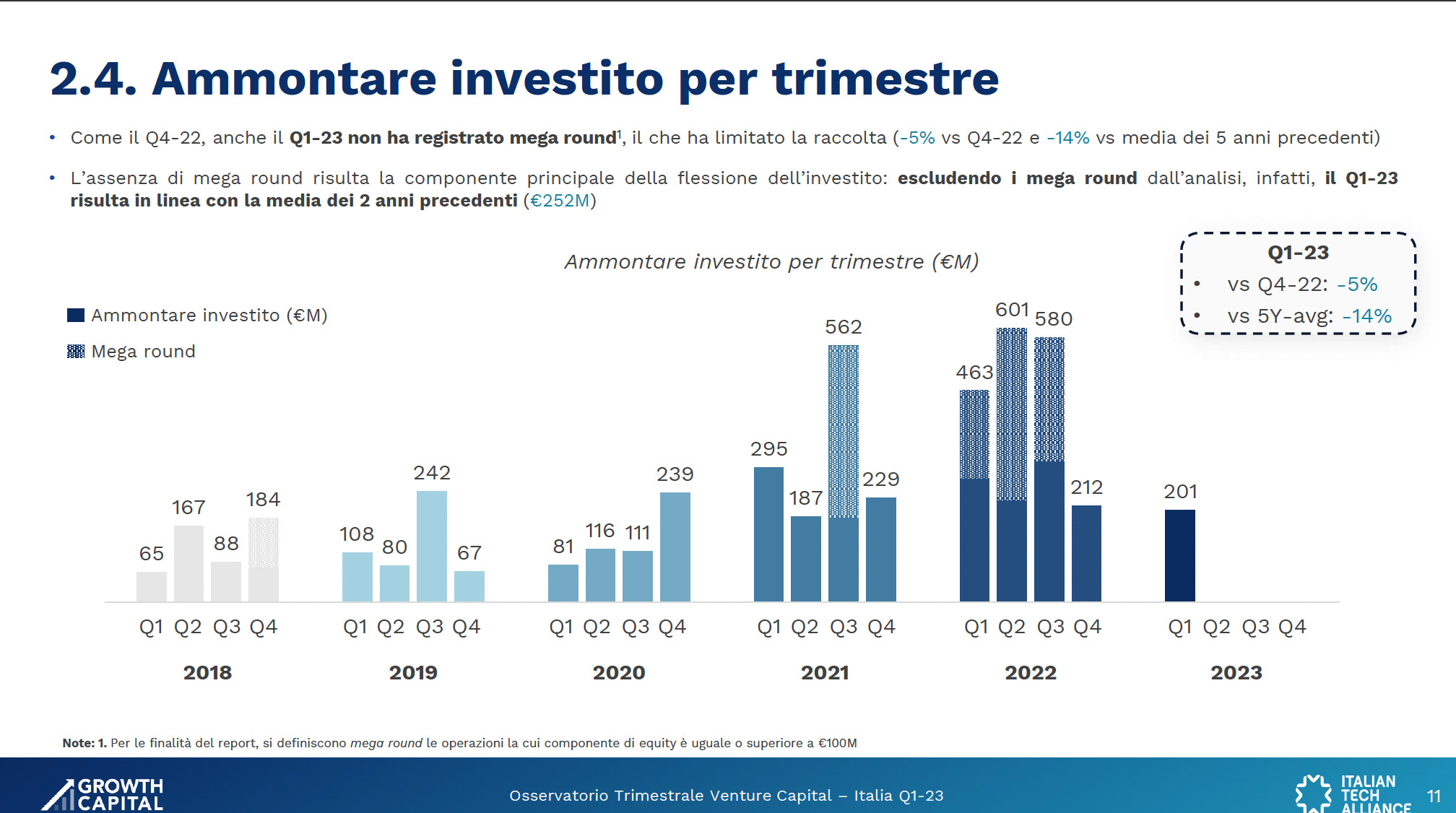

Sono complessivamente 201 i milioni di euro investiti in startup e Pmi innovative nei primi tre mesi del 2023, raccolti in 84 round di finanziamento. un valore che registra una contrazione sia rispetto al quarto trimestre 2022 quando furono investiti 212 milioni di euro, il peggiore dei trimestri dello scorso anno, sia rispetto al primo trimestre 2022 quando si registrarono investimenti complessivi per 463 milioni di euro. Un dato che però secondo Italian Tech Alliance e Growth Capital che hanno oggi presentato a Torino il primo report trimestrale dell’anno, se si escludono i “mega round” (raccolte superiori ai 100 milioni di euro) l’ammontare investito è in linea con la media degli ultimi 10 trimestri. Si evidenzia un aumento della raccolta a livello seed, a discapito dei round serie A o superiore. 11 le exit, dato in linea con l’ultimo quarter del 2022. Nel corso della presentazione ospitata da OGR con la collaborazione di LIFTT e Azimut, sono intervenuti Fabio Mondini de Focatiis, founding partner di Growth Capital; Francesco Cerruti, direttore generale di Italian Tech Alliance; Guido Bocchio, head of venture capital di Azimut Libera Impresa; Giancarlo Rocchietti, presidente del Club degli Investitori; Maria Cristina Odasso, head of business analysis di LIFTT e Nicolò Petrone, CEO di 1000 Farmacie. “Confermiamo la nostra previsione su un 2023 di consolidamento per il mercato italiano, in controtendenza ai principali ecosistemi europei che negli ultimi mesi hanno registrato una contrazione. Come già anticipato a fine 2022, dopo il record storico per ammontare investito, gli investimenti complessivi in venture capital in Italia gioveranno dell’ammontare più alto mai avuto a disposizione di dry powder, dalla verticalizzazione e dalla nascita di nuovi fondi VC, ma saranno influenzati dalla presenza di mega round e dall’evoluzione del contesto macroeconomico. Ci aspettiamo, inoltre, che il 2023 possa essere un anno molto dinamico per le operazioni di M&A, sfruttando la significativa riduzione dei multipli in particolare in alcuni settori”, commenta in una nota Fabio Mondini de Focatiis. “Stiamo vivendo una congiuntura complessa dal punto di vista economico e geopolitico, che ha contribuito a un netto calo di investimenti in innovazione registrati a livello globale – aggiunge Francesco Cerruti – . Pur tenendo sempre conto delle dimensioni più ridotte dell’ecosistema italiano rispetto a quelli di altri Paesi europei, va notato come il nostro Paese stia dimostrando di reggere meglio di altri alle ripercussioni delle tensioni economiche, ricalcando una dinamica già emersa confrontando i dati 2022 rispetto al 2021, che avevano registrato una crescita anno su anno del 48%. L’aumento di interesse da parte di investitori internazionali conferma che il nostro Paese ha tutto il potenziale per divenire sempre più protagonista a livello europeo in questo ambito”.

Il primo trimestre

Nel Q1-23 è proseguito in Europa il rallentamento iniziato lo scorso anno: sono stati infatti annunciati 1.571 round (-39% rispetto al Q4-22), per una raccolta complessiva di 11 miliardi (-14% rispetto al Q4-22). L’Italia, invece, con 201 milioni raccolti in 84 round, risulta sostanzialmente in linea con il Q4-22, sia per numero di round (+5%) sia per ammontare raccolto (-5%). Analizzando la segmentazione per tipologia, nel primo trimestre del 2023 i round seed risultano al vertice sia per numero di operazioni (50) che per ammontare raccolto (91 milioni di euro). Si sono registrati poi 17 round pre-seed, 14 Serie A e 3 Serie B. Rispetto al 2022, l’incidenza sulla raccolta dei round early stage (seed e pre-seed) è aumentata mentre quella dei round Serie A e Serie B è diminuita, il che motiva la flessione dell’ammontare medio investito registrata nel trimestre. Per quanto riguarda i singoli settori, smart city è quello che ha totalizzato il maggior numero di round, seguito da life science. Analizzando l’ammontare investito, invece, troviamo in testa il fintech, con 55,6 milioni di euro raccolti, seguito dal deeptech con 39,7 milioni e da smart city con 25,9 milioni. L’analisi dei top 5 deal del trimestre evidenzia come non siano stati registrati mega round e come quattro round su cinque abbiano visto l’esclusiva partecipazione di investitori nazionali. In testa Alps Blockchain (seed, 40 milioni di euro), seguita da HT Materials Science (serie A, 14 milioni), Caracol (serie A, 11 milioni), BeDimensional (serie A, 10 milioni) e Resalis Therapeutics (serie B, 10 milioni). Il monitoraggio delle exit, infine, ha registrato 11 eventi di liquidità, in linea con l’ultimo trimestre dello scorso anno. In particolare, si contano 10 M&A e 1 IPO sul mercato Euronext-Growth. L’osservatorio mette in luce come l’inizio dell’anno è stato caratterizzato da elementi di incertezza internazionale che vanno ad aggiungersi a quelli già presenti lo scorso anno e in particolare i casi SVB e Credit Suisse e l’aumento dei tassi di interesse a seguito del crescere dell’inflazione. Si mettono anche in luce criticità come il blocco di ChatGPT, la messa al bando della carne sintetica e il rallentamento nel processo di raggiungimento degli obiettivi PNRR, tutti elementi che contribuiscono a indebolire la reputazione innovativa del Paese e quindi rischiano di avere conseguenze sull’attrazione degli investimenti internazionali. Il report integrale e la metodologia di ricerca sono disponibili a questo link.

© RIPRODUZIONE RISERVATA