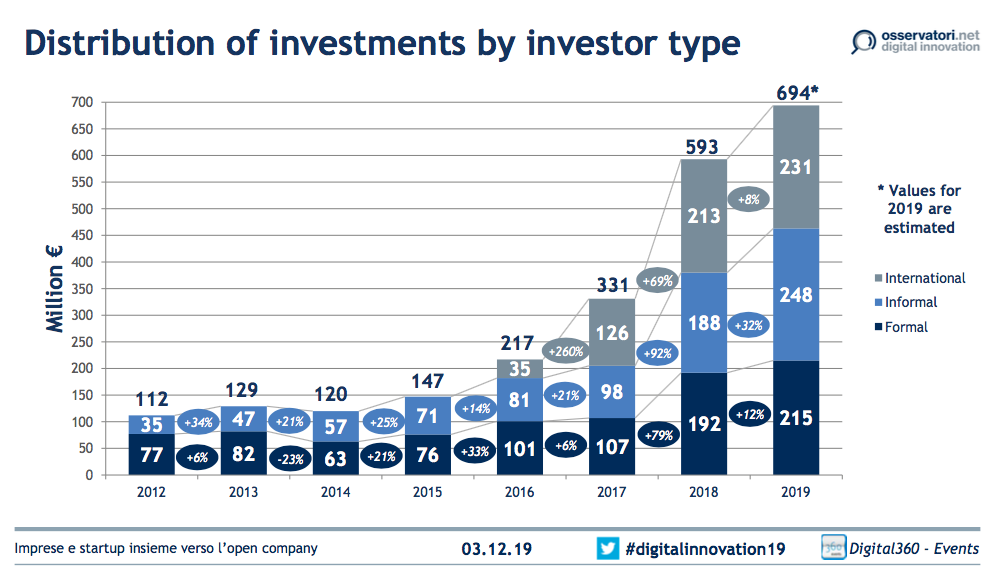

Più 17%: è la percentuale di crescita nel mercato italiano 2019 degli investimenti in startup hi-tech che ammontano a 694 milioni di euro, contro i 593 milioni di euro del 2018, quindi circa 100 milioni in più. E’ uno dei dati del report dell’Osservatorio Startup Hi-tech promosso dalla School of Management del Politecnico di Milano in collaborazione con Italia Startup – l’Associazione dell’ecosistema startup italiano – giunto alla sua settima edizione.  Ovviamente siamo ancora molto lontani dai valori di altri Paesi europei (Report 2019 Dealroom-Atomico, parla di Regno Unito oltre 11 miliardi di dollari, 5,8 miliardi Germania, Francia 4,7 miliardi, Spagna 1,3 miliardi, Svizzera 1,7 miliardi) ma la tendenza rimane positiva, nonostante la crescita appaia in valore percentuale più contenuta rispetto a quella dell’anno scorso, quando il capitale a disposizione era quasi raddoppiato nell’arco di dodici mesi. Il report dell’Osservatorio visualizza nel seguente grafico le distanze tra Italia e altri Paesi europei.

Ovviamente siamo ancora molto lontani dai valori di altri Paesi europei (Report 2019 Dealroom-Atomico, parla di Regno Unito oltre 11 miliardi di dollari, 5,8 miliardi Germania, Francia 4,7 miliardi, Spagna 1,3 miliardi, Svizzera 1,7 miliardi) ma la tendenza rimane positiva, nonostante la crescita appaia in valore percentuale più contenuta rispetto a quella dell’anno scorso, quando il capitale a disposizione era quasi raddoppiato nell’arco di dodici mesi. Il report dell’Osservatorio visualizza nel seguente grafico le distanze tra Italia e altri Paesi europei.  Gli investimenti in startup hi-tech italiane nel 2019: gli investitori formali pesano solo per il 31% Gli investimenti da parte di attori formali registrano una crescita ridotta (+12%), passando dai 192 milioni del 2018 ai 215 milioni del 2019, ma l’iniezione di questo tipo di fondi potrebbe essere stata solamente rinviata. Da una parte il Fondo Nazionale Innovazione (FNI) da 1 miliardo di euro, annunciato nel corso del 2018, ma solo recentemente concretizzato attraverso la nomina di un CdA, ha generato un atteggiamento attendista tra gli operatori. Dall’altra si stima che l’European Investment Fund (EIF) abbia allocato circa 1,6 miliardi di euro negli ultimi cinque anni all’ecosistema italiano, una cifra non ancora necessariamente messa a terra in investimenti diretti alle startup. Un’altra nota positiva è il contributo attivo di Cassa Depositi e Prestiti (CDP): alcune concretizzazioni di tale avanzamento sono la recente nascita del fondo Progress Tech Transfer con dotazione da 40 milioni di euro e dedicato in particolare alla sostenibilità ambientale, così come la nascita del “fondo di fondi” ITATech. Gli investimenti da attori informali sono la prima fonte di finanziamento (36%) I finanziamenti da attori informali (Venture Incubator, Family Office, Club Deal, Angel Network, Independent Business Angel, piattaforme di Equity Crowdfunding e aziende non dotate di fondo strutturato di CVC) mostrano anch’essi una crescita inferiore a quella dello scorso anno, ma in ogni caso interessante (+32% e in linea con la media del +34% fatta segnare ogni anno dal 2012 ad oggi), che li porta a raggiungere quota 248 milioni di euro (contro i 188 del 2018). In un Paese come l’Italia, dove il 66% della ricchezza è detenuto dal 20% della popolazione, il bacino potenziale di investitori informali che facciano leva sulle proprie risorse personali ha certamente dimensioni significative. In questo ambito, uno stimolo importante è venuto dal Regolatore, grazie ai forti incentivi promossi dal MISE e legati al 40% di detrazione fiscale sugli investimenti in startup innovative. Inoltre, la crescente tendenza degli investitori informali a raggrupparsi costituendo cordate determina una maggiore fiducia e propensione ad investire, perché accompagnata da una riduzione e condivisione del rischio di investimento. La spinta del crowdfunding Spesso la creazione di gruppi di investitori informali è anche gestita da organizzazioni terze come quelle di Equity Crowdfunding; gli investimenti tramite queste piattaforme, dopo aver triplicato nel 2018 la cifra investita nel 2017, nel 2019 toccano quota 45 milioni, con una crescita sul 2018 del 23%. Il Corporate Venture Non è inoltre trascurabile l’apporto dato da Independent Angel e investimenti Corporate, sembra infatti che molte aziende preferiscano ancora agire da attori informali piuttosto che strutturarsi tramite un vero fondo di Corporate Venture Capital. Il comparto Corporate ha investito in startup 60 milioni di euro nei primi tre trimestri del 2019, dato stabile rispetto al 2018 ed ancora guidato da poche grandi operazioni. Per stimolare la strutturazione e continuità degli investimenti Corporate sarà importante, da un lato, il recupero da parte del management delle imprese di una cultura imprenditoriale che veda la collaborazione con startup in chiave strategica; dall’altro, l’introduzione di incentivi ad hoc che estendano anche alle imprese – con le opportune modifiche del caso – i benefici fiscali oggi appannaggio delle persone fisiche. Il ruolo degli investitori internazionali si ferma al 33% Infine, la componente dei finanziamenti internazionali raggiunge i 231 milioni di euro, +8% rispetto al 2018. Tuttavia, mentre il dato di dodici mesi fa era “viziato” da un’operazione straordinaria da 100 milioni, che pesava per il 47% del totale, nel 2019 non osserviamo “outlier” di questa portata. Ciò dimostra che come ecosistema imprenditoriale nazionale l’Italia sta gradualmente iniziando ad attrarre investimenti esteri in maniera più sistematica e continua.

Gli investimenti in startup hi-tech italiane nel 2019: gli investitori formali pesano solo per il 31% Gli investimenti da parte di attori formali registrano una crescita ridotta (+12%), passando dai 192 milioni del 2018 ai 215 milioni del 2019, ma l’iniezione di questo tipo di fondi potrebbe essere stata solamente rinviata. Da una parte il Fondo Nazionale Innovazione (FNI) da 1 miliardo di euro, annunciato nel corso del 2018, ma solo recentemente concretizzato attraverso la nomina di un CdA, ha generato un atteggiamento attendista tra gli operatori. Dall’altra si stima che l’European Investment Fund (EIF) abbia allocato circa 1,6 miliardi di euro negli ultimi cinque anni all’ecosistema italiano, una cifra non ancora necessariamente messa a terra in investimenti diretti alle startup. Un’altra nota positiva è il contributo attivo di Cassa Depositi e Prestiti (CDP): alcune concretizzazioni di tale avanzamento sono la recente nascita del fondo Progress Tech Transfer con dotazione da 40 milioni di euro e dedicato in particolare alla sostenibilità ambientale, così come la nascita del “fondo di fondi” ITATech. Gli investimenti da attori informali sono la prima fonte di finanziamento (36%) I finanziamenti da attori informali (Venture Incubator, Family Office, Club Deal, Angel Network, Independent Business Angel, piattaforme di Equity Crowdfunding e aziende non dotate di fondo strutturato di CVC) mostrano anch’essi una crescita inferiore a quella dello scorso anno, ma in ogni caso interessante (+32% e in linea con la media del +34% fatta segnare ogni anno dal 2012 ad oggi), che li porta a raggiungere quota 248 milioni di euro (contro i 188 del 2018). In un Paese come l’Italia, dove il 66% della ricchezza è detenuto dal 20% della popolazione, il bacino potenziale di investitori informali che facciano leva sulle proprie risorse personali ha certamente dimensioni significative. In questo ambito, uno stimolo importante è venuto dal Regolatore, grazie ai forti incentivi promossi dal MISE e legati al 40% di detrazione fiscale sugli investimenti in startup innovative. Inoltre, la crescente tendenza degli investitori informali a raggrupparsi costituendo cordate determina una maggiore fiducia e propensione ad investire, perché accompagnata da una riduzione e condivisione del rischio di investimento. La spinta del crowdfunding Spesso la creazione di gruppi di investitori informali è anche gestita da organizzazioni terze come quelle di Equity Crowdfunding; gli investimenti tramite queste piattaforme, dopo aver triplicato nel 2018 la cifra investita nel 2017, nel 2019 toccano quota 45 milioni, con una crescita sul 2018 del 23%. Il Corporate Venture Non è inoltre trascurabile l’apporto dato da Independent Angel e investimenti Corporate, sembra infatti che molte aziende preferiscano ancora agire da attori informali piuttosto che strutturarsi tramite un vero fondo di Corporate Venture Capital. Il comparto Corporate ha investito in startup 60 milioni di euro nei primi tre trimestri del 2019, dato stabile rispetto al 2018 ed ancora guidato da poche grandi operazioni. Per stimolare la strutturazione e continuità degli investimenti Corporate sarà importante, da un lato, il recupero da parte del management delle imprese di una cultura imprenditoriale che veda la collaborazione con startup in chiave strategica; dall’altro, l’introduzione di incentivi ad hoc che estendano anche alle imprese – con le opportune modifiche del caso – i benefici fiscali oggi appannaggio delle persone fisiche. Il ruolo degli investitori internazionali si ferma al 33% Infine, la componente dei finanziamenti internazionali raggiunge i 231 milioni di euro, +8% rispetto al 2018. Tuttavia, mentre il dato di dodici mesi fa era “viziato” da un’operazione straordinaria da 100 milioni, che pesava per il 47% del totale, nel 2019 non osserviamo “outlier” di questa portata. Ciò dimostra che come ecosistema imprenditoriale nazionale l’Italia sta gradualmente iniziando ad attrarre investimenti esteri in maniera più sistematica e continua.

© RIPRODUZIONE RISERVATA