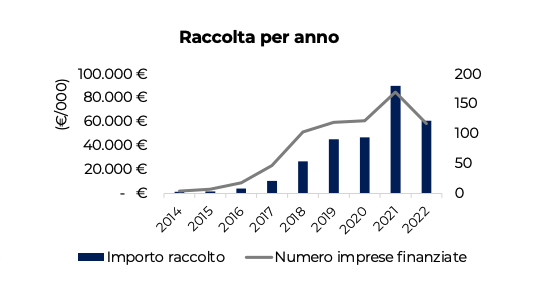

Il 23% delle imprese che hanno raccolto tramite equity crowdfunding tra il 2014 e il 2019 risulta in crescita in termini di ricavi e marginalità a distanza di tre anni dalla campagna stessa. Inoltre, di queste, il 40% si è quotata in Borsa o è stata oggetto di operazioni di M&A. Questo il principale dato che emerge dal Report sulle performance dell’equity crowdfunding in Italia realizzato da Italian Tech Alliance e BizPlace. L’analisi offre nuove chiavi di lettura sulle metriche e le dinamiche di uno degli strumenti di investimento e di raccolta sul venture capital cresciuto di più negli ultimi anni, e che è arrivato a pesare quasi per il 10% del valore complessivo degli investimenti in Italia nel 2021. Nello specifico, il report prende in esame il mercato dell’equity crowdfunding in Italia, dei suoi principali operatori e delle oltre 700 emittenti che hanno realizzato una campagna di finanziamento dal 2014 a oggi e per la prima volta analizza e mette a confronto le performance economico-finanziarie delle emittenti a tre anni di distanza dalla raccolta, sulla base della piattaforma che le ha selezionate, del loro settore di riferimento e della loro fase di vita. “È importante che vengano prodotte analisi come quella che abbiamo presentato oggi realizzata con il contributo di BizPlace perché fotografano lo stato dell’arte e aiutano a comprendere e monitorare l’evoluzione e la crescita dell’ecosistema italiano dell’innovazione. E questo è ancor più importante in un momento in cui in Italia si stanno registrando performance positive, che confermano come il settore tecnologico possa essere un importante motore per la crescita dell’economia italiana”, dichiarato in una nota Francesco Cerruti, direttore generale di Italian Tech Alliance. Andrea Bonabello, partner di BizPlace aggiunge: “Siamo orgogliosi del lavoro di ricerca e analisi effettuato dal nostro team per la creazione del primo report sulle performance dell’equity crowdfunding in Italia. Come BizPlace crediamo fortemente che un ecosistema innovazione più consapevole e trasparente sia il presupposto per un’accelerazione degli investimenti e dell’interesse, anche internazionale, verso il nostro Paese. Perseguendo questo obiettivo, promuoviamo da sempre attività di formazione e divulgazione relative al settore innovazione, mettendo a disposizione il nostro know how e la nostra esperienza, come avvenuto anche in questa circostanza grazie al lavoro congiunto con Italian Tech Alliance”.

Le principali evidenze del report

Dall’analisi dei round di equity crowdfunding effettuati tra gennaio 2014 e dicembre 2019 con l’obiettivo di confrontare performance attese ed effettive guardando ai dati storici d bilancio nei 3 anni successivi ai round di finanziamento, emergono i seguenti principali risultati: in media le startup che raccolgono un pre-seed o un seed tramite equity crowdfunding stimano di triplicare i livelli di fatturato rispetto al primo anno previsionale e più che raddoppiarli tra il secondo e il terzo anno (rispettivamente CAGR del 174% i primi e 150% i secondi). Invece le startup che raccolgono un Serie A, sempre tramite ECF, stimano di raddoppiare i livelli di fatturato anno su anno (CAGR del 93%). Ciò che accade realmente è che in media solo chi raccoglie un Serie A, le aziende quindi mediamente più mature, riesce a rispettare i tassi di crescita attesi sul fatturato (CAGR 106%) seppur non raggiungendo comunque in media i risultati di profittabilità attesi. Le società che fanno invece round pre-seed e seed crescono in media con un CAGR molto più contenuto, rispettivamente 27 e 36%. Le società che raccolgono round pre-seed e seed in media stimano di raggiungere il break-even-point sin dal primo anno previsionale, contrariamente a chi raccoglie round Serie A che invece, prudenzialmente, stima di impiegare almeno un anno in più per raggiungere marginalità positive. In termini di settori le previsioni di crescita composta annua dei ricavi variano tra il +79% dell’education & HR al +180% dei settori software life style e smart city. Le previsioni sull’EBITDA sono in media positive per tutti i settori a partire dal secondo anno previsionale. I risultati effettivi a distanza di tre anni dalla raccolta testimoniano però uno scenario molto diverso rispetto a quello ipotizzato dalle aziende al momento della stessa. In particolare, le società operanti nei settori life sciences ed education & HR hanno visto, in media, persino una riduzione del fatturato nei tre anni successivi alla raccolta. A crescere maggiormente nel medesimo periodo in termini di ricavi risultano invece essere state le società operanti nei settori media, fintech, digital e software con un CAGR rispettivamente pari a 240%, 144%, 71% e 44%. Il break-even-point è stato raggiunto in media già dal secondo anno per le sole società operanti nei settori del Fintech e del Software, dal terzo anno anche da parte delle società operanti nei settori del lifestyle, smart city e life sciences. In media, in generale, si osserva una scarsa capacità previsionale da parte delle emittenti di qualunque settore con un discostamento medio rispetto alle proiezioni di fatturato a tre anni dalla raccolta che varia tra il -51% delle società operanti nel settore media al -94/95% delle società operanti nel settore lifestyle, life sciences, smart city ed education & HR. Guardando alle imprese, considerando quindi unicamente i primi round tramite ECF delle stesse, nel medesimo arco temporale tra gennaio 2014 e dicembre 2019, emerge come l’ecosistema, nonostante la giovane età, sia stato già caratterizzato da diverse storie di successo, con società di vari settori ed emittenti di diverse piattaforme di ECF, che hanno raggiunto performance economico-finanziarie di primo piano e in alcuni casi sono andate incontro a processi di acquisizione da parte di altri grandi operatori del proprio settore di riferimento o si sono quotate in Borsa. Da un’analisi accurata dei tassi di crescita anno su anno del fatturato e delle marginalità emerge che un 23% delle emittenti è cresciuta in termini di ricavi post operazione di aumento di capitale tramite ECF e di queste, un 75% è cresciuto con tassi di crescita superiori al 20% anno su anno e ha raggiunto la profittabilità nei 3 anni successivi alla raccolta. Di converso un 9% del totale delle emittenti degli anni considerati risulta aver messo la società in liquidazione e un 15%, a tre anni dalla raccolta ha visto decrescere i suoi ricavi rispetto all’anno dell’operazione di aumento di capitale tramite ECF e, a tre anni da quell’operazione risulta avere un EBITDA negativo.

© RIPRODUZIONE RISERVATA