L’Open Banking cambierà in maniera drastica l’impostazione alla base di molti servizi finanziari e la loro strategia futura. Non parliamo di solo digitale, ma di una vera e propria rivoluzione nel modo di usufruire di tutti quei servizi alla base del nostro rapporto con le banche e con i servizi finanziari.

Con l’introduzione del PSD2 (Second Payment Services Directive), che altro non è che la rivisitazione della direttiva europea che regolamenta i servizi di pagamento, si apriranno una serie di opportunità estremamente interessanti, sia per le organizzazioni già strutturate sia per le startup.

Ci saranno diversi scenari digitali da tenere in considerazione; l’industria del banking e fintech, ora più che in altri momenti, dovrà aver ben chiaro come cavalcare l’ondata (lo tzunami?) di innovazione che dal 14 settembre si è scatenata contro di loro.

In questo articolo, oltre a dare una brevissima panoramica di cosa sia il PSD2, vorrei concentrarmi sul concetto di Open Banking ed analizzare quali sono le opportunità per innovare e far crescere il business che si apriranno non solo per le startup del fintech, ma per le banche tradizionali che sapranno fare il salto, e trasformarsi esse stesse in fintech company.

COS’È IL PSD2 E PERCHE’ CI SIAMO ARRIVATI

La seconda direttiva sui servizi di pagamento (PSD2) fa parte di una tendenza globale nella regolamentazione bancaria che enfatizza la sicurezza, l’innovazione e la concorrenza sul mercato. Questa direttiva obbliga le banche a favorire la condivisione con servizi di terze parti qualificati (TPP) per accedere ai dati dei conti dei clienti e avviare pagamenti.

Il PSD2 rappresenta un passo significativo nel settore bancario dell’UE verso la centralizzazione del consumatore rendendo ogni servizio finanziario una commodity.

Siamo in un momento storico in cui il potere dei dati è sempre più centrale e molte aziende sono state costrette a cambiare il loro modello di remunerazione rispetto a come offrono i loro servizi ai clienti. In questo senso le nuove direttive del PSD2 promuovono nel settore bancario l’innovazione e la concorrenza.

La competizione è incentrata nell’intercettare i consumatori nel maggior numero di touchpoint, per avere accesso sicuro ai loro dati. Questo spinge aziende appartenenti a industrie differenti a stringere partnership che rafforzino la loro posizione strategica, e permettano loro di avere una visione complessiva d’insieme e accesso al maggior numero di dati da diversi punti di vista.

Immaginatevi di riuscire a profilare un utente da diversi punti di vista: dal suo rapporto con le telecomunicazioni, al suo comportamento digitale (media e tecnologia) e il suo profilo bancario e finanziario. Sia per le banche che per qualunque azienda fintech, ciò significa pensare non solo alle transazioni e alla gestione della liquidità, ma guardare in generale alla journey del cliente.

COSA IMPONE ALLE AZIENDE LA PSD2

La complessa architettura normativa di PSD2 comprende questioni che vanno dalla trasparenza dei prezzi alla sicurezza, alla tecnologia.

La direttiva può essere riassunta in base a tre pilastri:

1) Il primo pilastro riguarda la trasparenza: diritti dei consumatori, standard di rendicontazione più rigorosi per le banche, maggiore trasparenza dei prezzi. È importante notare che i prezzi devono essere non discriminatori, il che significa che i costi per l’accesso all’account e l’avvio dei pagamenti devono essere gli stessi per i clienti finali e terze parti.

2) Il secondo pilastro riguarda la sicurezza, compresi i requisiti per l’autenticazione del cliente (SCA – Strong Customer Authentication).

3) Il pilastro 3, riguarda l’accesso ai conti, include gli standard tecnologici in base ai quali gli istituti finanziari devono consentire a servizi di terze parti di connettersi con i loro sistemi per accedere alle informazioni sul conto e avviare pagamenti per conto dei clienti. Questi standard richiedono inoltre alle banche di fornire un “sandbox” protetto per poter testare le applicazioni e sviluppare i servizi che utilizzano l’interfaccia della banca.

TEMPISTICHE DELLA PSD2

Le scadenze per l’attuazione del PSD2 sono state divise in due fasi.

La prima (Pilastro 1) è entrata in vigore il 13 gennaio 2018.

Invece l’attuazione dei pilastri 2 e 3 è stata conclusa lo scorso 14 Settembre 2019.

Ci siamo insomma!

I REGOLATORI NEL MONDO: APPROCCIO PUSH O PULL?

In Europa come abbiamo visto la direttiva PSD2 impone alle banche di condividere i dati con i fornitori di terze parti (TPP), previo consenso dei consumatori.

Uk e Germania sono stati i più proattivi, entrambi coinvolti nella determinazione degli standard per le API (Application Programming Interfaces) che collegheranno banche e TPP.

Altri paesi, come per esempio la Cina, preferiscono un approccio guidato dal mercato. In India e in Cina sia le banche che le aziende FinTech stanno già facendo un uso significativo delle API aperte, anche se non esiste una direttiva governativa per regolarlo, né esistono standard in vigore.

Anche gli Stati Uniti spingono perché sia il mercato a promuovere l’adozione dell’Open Banking.

Entrambi gli approcci condividono un forte potenziale di adozione da parte dei consumatori e una possibilità centrale di sviluppare l’innovazione. Ma mentre i consumatori in Europa hanno ancora dubbi sulla sicurezza e sulla protezione dei dati, i clienti in Cina si trovano più a loro agio nel condividere i propri dati bancari in cambio di servizi migliori.

L’OPEN BANKING: OBIETTIVO MIGLIORARE LA CUSTOMER EXPERIENCE

Parlare di PSD2 è limitante. È solo la direttiva che dovrebbe aiutare, in maniera forzata, ad aprire il mondo delle banche. L’Open Banking, insomma.

Il rumore intorno all’Open Banking, soprattutto a livello Europeo, è assordante!

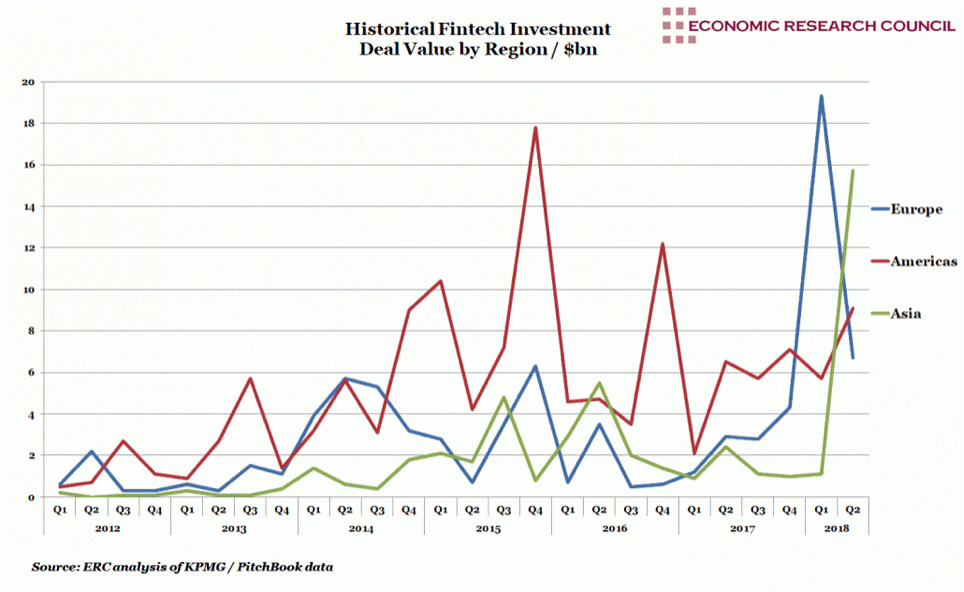

L’obiettivo per i player italiani e internazionali è chiaro: rivoluzionare i servizi finanziari aumentando le scelte per i consumatori. E così le banche vengono messe alla prova da startup emergenti che stanno ricevendo finanziamenti da capogiro!

Ad oggi con il termine “Open” si intende “aperto (tramite le API) alle entità regolamentate” come definito dal PSD2. Ma parlare di “Open Banking” dev’essere molto molto di più.

Con questo termine intendiamo i processi, le tecnologie e i servizi, nonché i prodotti, con un unico denominatore comune: si basano tutti su API aperte. Condividendo alcuni dei dati dei loro clienti, le banche daranno la possibilità ad altre società (o a loro divisioni interne) di creare nuovi prodotti e servizi. Nei prossimi anni è verosimile che emergerà un ecosistema di entità attorno alle banche che offrono nuove soluzioni per i clienti, migliorando sempre di più la loro esperienza utente.

Le API sono estremamente comuni nelle società tecnologiche.

Grazie al loro uso, le società sono in grado di offrire un numero di servizi che non potevano (o non aveva senso) svilupparsi da soli. Le società tecnologiche sono da un lato beneficiarie dell’utilizzo di API ma, d’altra parte, sono loro stesse fornitori di servizi utilizzati da altre società per migliorare la customer experience.

Prendiamo per esempio Uber: fin dall’inizio ha utilizzato le mappe di Google. Di conseguenza, Uber è stata in grado di sviluppare l’idea di creare una società di trasporto senza taxi o tassisti. I conducenti di Uber non devono conoscere la città in cui lavorano perché il percorso verrà suggerito dall’app. In questo caso Google svolge lo stesso ruolo delle banche nell’ecosistema dell’Open Banking, mentre in questo parallelismo Uber è come una società Fintech.

Anche le banche stesse possono beneficiare dell’open banking, utilizzando dati e servizi forniti da altre banche tramite API. In questo modo loro possono accedere ad ulteriori informazioni sui propri clienti: conoscere quali sono i prodotti detenuti dai loro clienti di altre banche, ma anche informazioni riguardanti le transazioni di pagamento.

Gli effetti possono essere duplici. Da un lato, le banche proveranno ad attirare i clienti offrendo prodotti disponibili da altre banche e, dall’altro, con una migliore conoscenza del clienti, dovrebbero emergere nuovi prodotti, più adatti alle esigenze dei clienti.

COME UNA BANCA SI TRASFORMA IN FINTECH

Non si tratta solo di regolare l’esperienza bancaria esistente, ma piuttosto di costruire una nuova esperienza da zero, customer first, sfruttando tutto: dalle app di chat agli SMS, alle filiali online, alle offerte self-service guidate via wizard, ai funnel di comparazione, incorporando chatbot, video, KYC e altro ancora. Gli strumenti digitali governeranno il mondo bancario prima o poi; ora è giunto per le banche il momento di porsi il problema e salire a bordo.

Fondamentalmente, i servizi finanziari oggi stanno subendo il tipo di cambiamento che il retail ha subito alcuni anni fa: la tecnologia sta distruggendo questa industria, sta cambiando le regole e il funzionamento dei vari processi, le banche e i servizi finanziari emergenti stanno minacciando la quota di mercato dei grandi marchi. E sono proprio questi marchi storici – in questo caso, le grandi banche – che devono adattare il loro approccio per adeguarsi a queste startup note per mettere davanti a tutto l’esperienza e la convenienza del cliente.

Alcuni punti da cui partire:

- Comunicare in maniera efficace

Le istituzioni finanziarie dovranno offrire ai loro utenti o clienti interazioni tailor made, personalizzate ed emotivamente intelligenti in ogni touchpoint, con un unico obiettivo: la loro soddisfazione.

Cosa intendo con comunicazione efficace?

Significa non inviare un’e-mail standard con le migliori rate per il mutuo per la casa ad un cliente che ha comprato la casa da qualche mese. Significa non inviare notifiche push per un prestito studentesco ad una famiglia i cui figli si sono laureati da tempo.

Nell’era dell’iper-personalizzazione, ogni messaggio che invii che non risulta rilevante per il tuo cliente ha un costo più elevato di prima, poiché diminuirai la possibilità che quel cliente apra la tua prossima comunicazione.

Quindi comunicare bene vuol dire prima di tutto conoscere i tuoi clienti.

Dati e Iper-Personalizzazione

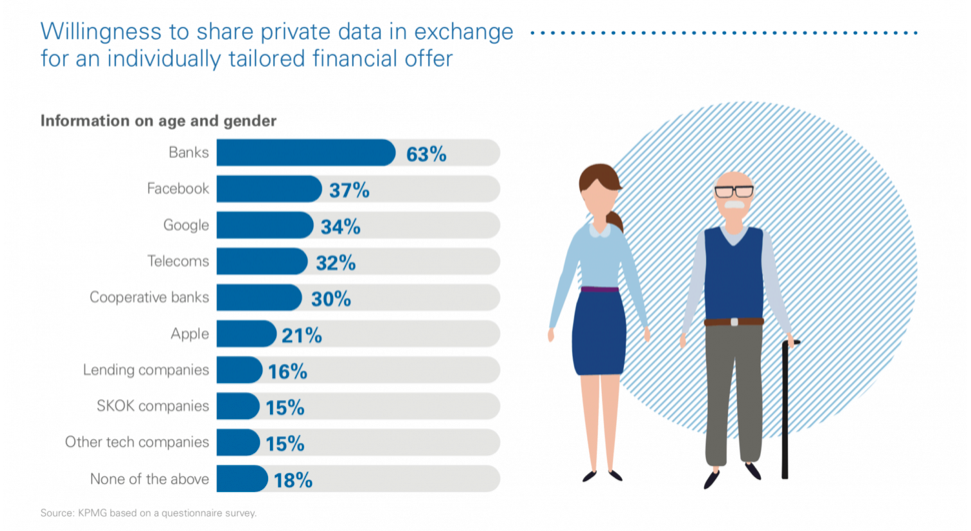

Il desiderio di personalizzazione dei consumatori è aumentato di pari passo con la raccolta e l’utilizzo dei dati dei clienti. I consumatori sono sempre più disposti a condividere i propri dati personali se miglioreranno il loro servizio: secondo uno studio di Salesforce, il 61% degli intervistati non si preoccupa di condividere le proprie informazioni personali con un’azienda se questo renderà più personalizzata l’interazione tra prodotto o servizio sia offline che online.

Le startup fintech sono nate proprio in quest’era di iper-personalizzazione dell’esperienza cliente e hanno costruito i loro prodotti attorno ad essa. I player tradizionali devono assolutamente migliorare le loro proposte di valore per i clienti: in maniera personale, emotiva e intelligente – per recuperare il ritardo.

Con grandi quantità di dati disponibili sui propri clienti, le banche tradizionali hanno tutte le risorse necessarie per fare il salto. Ma bisogna iniziare a pensare in maniera laterale, out of the box. Applicando l’intelligenza artificiale e l’analisi dei dati alle loro strategie di marketing, le banche possono ottenere una visione approfondita di ciò che è più utile per i clienti e utilizzare queste informazioni per sviluppare i propri servizi personalizzati e creare relazioni più significative con i propri clienti. Ciò potrebbe significare l’invio di offerte promozionali iper-pertinenti o il raggiungimento di una consulenza su come un cliente può risparmiare al meglio per la pensione in base ai propri beni e investimenti.

Focus sulle relazioni

È abbastanza comune che un cliente mantenga un conto in una banca anche se non è soddisfatto poiché ad oggi è troppo difficile capire se un’altra opzione sarebbe meglio. Pertanto, le banche hanno avuto pochi incentivi a dedicare tempo e risorse a stringere relazioni forti con i loro clienti.

Queste nuove regolamentazioni (PSD2) rendono più facile per i consumatori confrontare ciò che stanno ottenendo, e così rendono più l’ingresso nel mercato di nuove aziende fintech: gli istituti finanziari dovranno impegnarsi di più per mantenere i propri clienti!

Accenture ha analizzato che le banche rischiano di perdere fino al 43% dei ricavi dai pagamenti retail entro il 2020 a causa dell’introduzione delle banche “digitali”. E dopo tanti anni di fallimento nell’investire nella relazione e nell’esperienza dei clienti, le organizzazioni di servizi finanziari tradizionali dovranno fare esattamente questo se vogliono rimanere competitive.

11 TEMI DI CUSTOMER EXPERIENCE E MARKETING DA SFRUTTARE

Sicuramente il PSD2 porterà un miglioramento delle infrastrutture delle banche: dalla gestione di pagamenti più veloce alla necessità di condivisione dei dati. Sempre più servizi verranno integrati nella customer experience per aumentarne la catena di valore.

Nei pagamenti da consumatore ad azienda molte banche stanno sviluppando soluzioni A2A (account to account) per le transazioni in-store, negli e-commerce, per i pagamenti automatici e perfino per quelli delle tasse. Le banche dovranno progettare piattaforme A2A per rendere possibili pagamenti più veloci e dovranno tenere in considerazione il probabile crollo delle entrate da carte di credito in quanto sempre più commercianti adotteranno il sistema A2A poichè meno costoso.

Dal punto di vista aziendale, ci si aspetta che la gestione multi-account e della liquidità abbiano il maggiore impatto sulle operazioni dei clienti (sebbene alcuni mercati dispongano già di tali servizi disponibili). Sfruttando le soluzioni A2A potenzialmente in combinazione con pagamenti più rapidi, una banca potrebbe aiutare le piccole e medie imprese (PMI) a semplificare i pagamenti B2B, migliorando la gestione del capitale circolante con debiti e crediti integrati.

Un’altra opportunità potenzialmente di grande impatto tra i clienti aziendali è quella di ottimizzare l’uso dei dati interni per la valutazione del rischio e il cross-selling.

Dal punto di vista retail, nasceranno sempre più app con strumenti di gestione budget/spese, strumenti di gestione finanziaria, mutui, assicurazioni e investimenti. Questa soluzione implica un ambito funzionale molto più ampio rispetto a quello offerto dalle banche, che copra l’intero percorso di acquisto dei clienti e attinga a dati provenienti da diverse fonti, come social media, Internet e community proprietarie.

Bisogna iniziare a pensare fuori dal coro, e non limitarsi a sviluppare aggregatori di conti o sistemi di gestione finanziaria. Nel giro di pochissimi mesi saremo invasi e sarà molto costoso guadagnare quote di mercato.

Dal punto di vista del marketing io sono estremamente affascinato dalla profilazione del cliente che potrete raggiungere, utilizzando i giusti sistemi.

Consolidando i dati dei clienti da diverse fonti in tutta l’azienda, le banche possono generare una visione a 360 gradi delle interazioni che hanno con i loro clienti. Inoltre, con l’autorizzazione del cliente, queste informazioni potrebbero essere ampliate includendo le transazioni e le informazioni sul conto presso altri istituti bancari. In questa maniera potrebbero essere sviluppate offerte di cross-selling totalmente personalizzate e supportare una valutazione del rischio estremamente precisa per prezzi più competitivi dei prestiti e riduzione dei costi del rischio. La principale misura del successo sarebbe l’aumento incrementale della quota della banca nel portafoglio bancario di transazione del cliente.

Alcune tematiche su cui avrebbe senso ragionare per sviluppare una strategia di Growth della banca potrebbero essere:

- Sistemi di finanza personale

- Servizi basati sull’analisi dei dati

- Nuovi sistemi per i pagamenti

- Nuovi prodotti per i TPP (third party provider)

- Consulenza uno a uno per i clienti

- Gestione investimenti per i clienti

- Personalizzazione di prodotti esistenti per i clienti

- Cross-selling e up-selling di prodotti e servizi

- Nuove forme di KYC (know your customers)

- Payment initiation service (PIS)

- Conferma di disponibilità dei fondi

CONCLUSIONI

Le banche dovrebbero guardare in generale all’evoluzione della journey dei clienti (sia retail che business) e ai cambiamenti nel modo in cui gli utenti interagiscono nei diversi ecosistemi fintech.

È impensabile, anche per le banche più importanti, prendere in considerazione tutti i casi d’uso e per tutti i segmenti di clienti. A seconda dei mercati in cui operano, alcune banche si focalizzeranno di più sulle tematiche di “lifestyle” orientati al consumatore finale, mentre altri si concentreranno su ambienti più corporate.

È un momento storico incredibile, per diventare first mover e guadagnare quote di mercato.

Spero che questo articolo sia stato utile a fare un po’ più di chiarezza su cosa stia succedendo nel mondo banca e a riflettere su queste novità e vederle non come una minaccia, ma piuttosto come un’opportunità.

Inutile sottolineare la mia esperienza e passione per il settore banking e fintech, e quindi mi rendo completamente disponibile per discutere insieme di quali possono essere i next step dell’innovazione bancaria.

Nicola Possagnolo – Imprenditore, founder di NOONIC, esperto in marketing digitale e growth hacking; Forbes 100 under 30, categoria marketing e advertising ![]()

© RIPRODUZIONE RISERVATA