Il secondo trimestre 2024 segna una flessione del 48% in termini di ammontare investito in startup rispetto al primo trimestre dell’anno. Un valore che appare drammatico e come tale deve essere considerato ma che va anche considerato in un quadro più ampio che vede comunque un semestre che non brilla, secondo i dati rilevati da Growth Capital e Italian Tech Alliance, ma che è comunque in linea con l’andamento dei trend europei e vede ancora piuttosto solida la fiducia degli investitori per la seconda metà dell’anno.

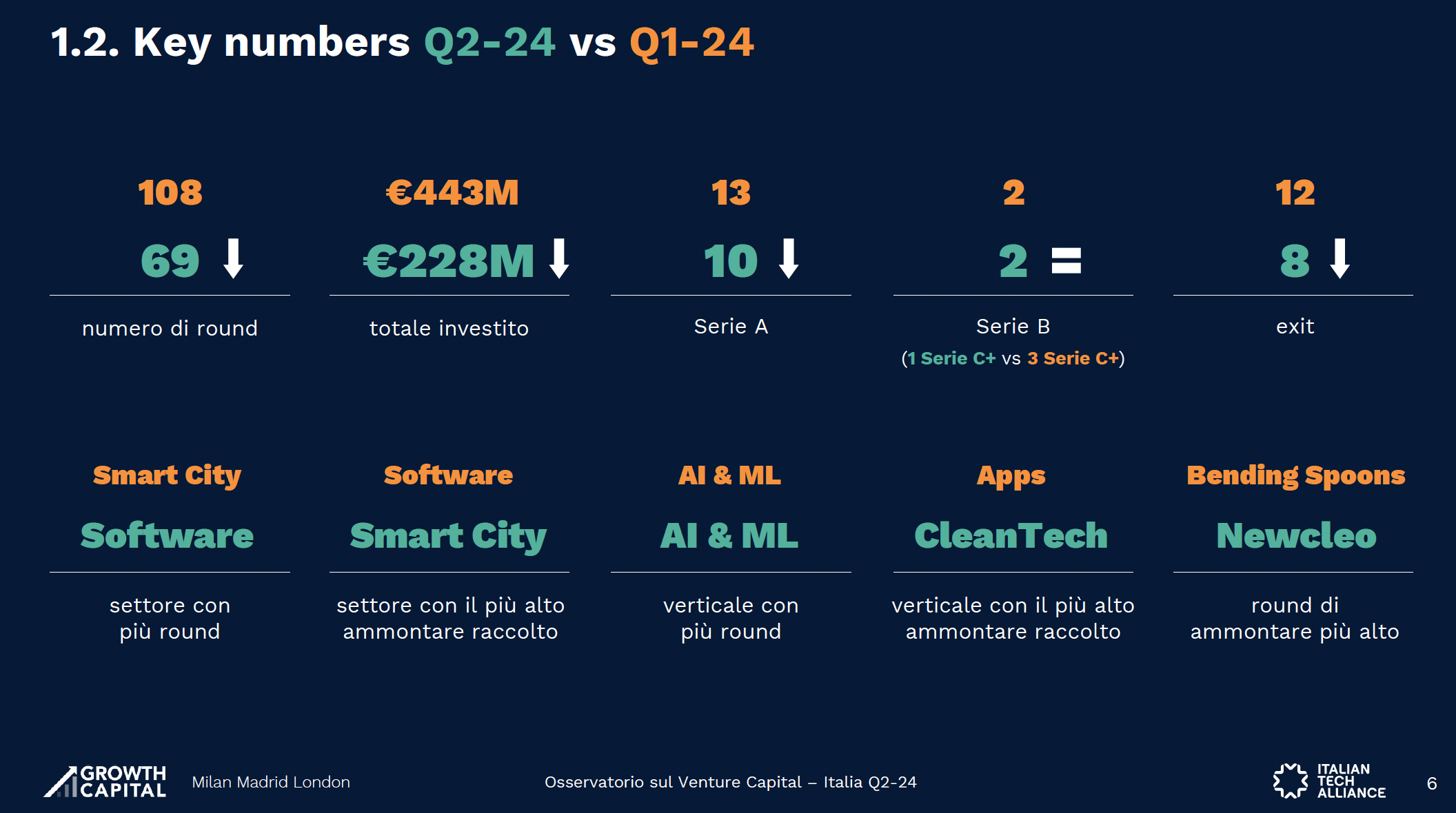

Nel secondo trimestre 2024 sono stati investiti 228 milioni di euro in 69 round (dei quali 10 Serie A e 2 Serie B, 1 Serie C). Il settore con il maggior numero di round è stato il software, mentre smart city è stato quello che ha registrato la raccolta più alta. Il round più importante per importo raccolto è stato quello di Newcleo, chiuso a 87 milioni di euro. Otto le exit del trimestre.

L’evento di presentazione dei dati del secondo trimestre e del primo semestre ha visto la partecipazione di Francesco Cerruti (Italian Tech Alliance), Fabio Mondini de Focatiis (Growth Capital), Zaccaria Orlando (McKinsey) Clelia Tosi (Fintech District) e nella tavola rotonda Giovanni Calabrese (Sella), Giuseppe Donvito (P101/Italian Tech Alliance), Aurora Maggio (Zefi.ai) e Mattia Montepara (Sibill). Mondini de Focatiis ha illustrato i dati sottolineando come il VC europeo mostra segni di ripresa, con 28 miliardi di euro raccolti in 5.640 round, nel primo semestre del 2024 (registrando +18% il numero di round e +3% l’ammontare investito rispetto al secondo semestre 2023). Il secondo trimestre ha registrato 15 miliardi di euro di raccolta in 2.320 round (+25% di ammontare investito rispetto al primo trimestre), nonostante il numero di round sia stato inferiore del 30% rispetto al Q1.

In Italia, nel primo semestre 2024 sono stati raccolti 671 milioni di euro in 177 round, con il 37% dell’importo investito proveniente da 2 mega round. Tuttavia, il primo semestre 2024 è in linea con il secondo del 2023, ma con una distribuzione irregolare tra i trimestri. Mentre guardando al secondo trimestre, i 228 milioni di euro raccolti in 69 round segnano un notevole calo rispetto al precedente trimestre, con 87 milioni di euro riconducibili solo al round di Newcleo. Anche in questo caso, se guardiamo i numeri del semestre, il primo del 2024 risulta comunque stabile rispetto al secondo del 2023.

Guardando alla segmentazione dei round per tipologia, nel secondo trimestre 2024 il 71% è rappresentato da pre-seed o seed. Ci sono solo due Serie B per un ammontare di 21 milioni, il che spiega il rallentamento dei risultati generali del trimestre.

Nel secondo trimestre del 2014, software è il settore che ha registrato il maggior numero di round (13), grazie al picco di crescita registrato nel settore dell’AI. Seguono life sciences con 11 round e deeptech con 7. Guardando all’intero primo semestre 2024, in linea con il trend del 2023, software, life sciences e smart city sono i settori con il maggior numero di round. Smart city è invece il settore che ha attratto più capitale nel Q1 (95 milioni), seguito da life sciences (37 milioni) e da fintech (33 milioni). Analizzando i top 5 deal del Q2-2024, in testa troviamo Newcleo (87 milioni, Serie A), seguita da Banca Aidexa (16 milioni, Serie B) e Futura (14 milioni, Serie A). Quarta posizione per Tes Pharma (10 milioni, Serie A) e quinta per Beta Glue Technologies e Avaneidi, che hanno chiuso un round da 8 milioni, rispettivamente Serie C e Serie A.

Il VC Index, indicatore su scala da 1 a 10 calcolato a cadenza semestrale e che fornisce un’indicazione sullo stadio di sviluppo dell’ecosistema VC in Italia e sul sentiment dei suoi attori, è sceso rispetto al semestre precedente, segnalando un contesto di stabilità che tende verso l’underperformance. Tutti gli indicatori quantitativi sono rimasti stabili o peggiorati (e in particolare l’attività di exit) e al contempo si conferma lo scarso ottimismo registrato dagli operatori sei mesi fa.

“In un delicato contesto di mercato, caratterizzato da elevati tassi d’interesse, inflazione e difficoltà a realizzare exit di successo, si sta assistendo a una maggior difficoltà a chiudere raccolte di capitale e a deal sempre più complessi nella struttura. Il sentiment degli operatori rimane stabile rispetto a sei mesi fa e ci si attende una ripresa del mercato nei prossimi trimestri, che dipenderà da una molteplicità di fattori. Tra questi, il ruolo di CDP sarà di cruciale importanza: i 3,5 miliardi di euro in investimenti previsti nei prossimi 4 anni e la ratifica del nuovo piano industriale potranno dare nuovo impulso all’ecosistema italiano, creando un effetto a catena positivo sugli investimenti diretti e indiretti”, commenta in una nota Fabio Mondini de Focatiis, founding partner di Growth Capital.

“Nelle attese, il secondo trimestre del 2024 doveva essere un periodo decisivo per un salto di qualità dell’ecosistema italiano dell’innovazione. La presentazione del nuovo piano industriale di CDP Venture Capital da una parte e l’imminente varo dello Startup Act 2.0 dall’altra facevano presagire una nuova centralità del VC, potenzialmente accompagnata da un protrarsi della crescita degli investimenti riscontrata nei mesi precedenti – dice Francesco Cerruti, direttore generale di Italian Tech Alliance – . Invece, il quadro numerico in ribasso è accompagnato da una cornice nella quale, nonostante gli annunci, il Governo non ha ancora presentato lo Startup Act 2.0, che siamo convinti possa rappresentare uno strumento fondamentale per rafforzare un ecosistema che già ha dimostrato di poter contribuire al benessere economico e sociale del Paese”.

Un’accelerazione verso l’approvazione di nuove norme e l’iniezione di nuovi capitali è più che urgente, soprattutto in uno scenario che vede sì l’Italia recuperare un po’ di terreno rispetto alle altre grandi economie europee che però non stanno a guardare come per esempio testimonia il lancio del nuovo fondo per startup della BEI (Banca europea degli investimenti) a favore delle aziende innovative che nascono in Spagna, un fondo la cui prima tranche è da 350 milioni di euro ed è voluto dalla presidente della BEI in carica da dicembre 2023 che è appunto la spagnola Nadia Calviño.

Il rallentamento mostrato dal fintech italiano nel 2023 è proseguito nel primo semestre del 2024: si è infatti passati dai 510 milioni die euro raccolti nel 2022 in 39 round, ai 142 del 2023 in 29 round fino a scendere ai 41 milioni del primo semestre 2024 in 15 round. Nel secondo trimestre del 2024 il fintech in Italia ha raccolto in totale 33 milioni di euro in 6 round. Nonostante i miglioramenti marginali nell’ammontare investito rispetto al primo trimestre, si segnala l’assenza di grandi round dal 2022 che ha determinato il rallentamento del settore. In Italia il fintech rappresenta circa il 10% dei round (in linea con la media del settore), mentre in passato catalizzava circa il 30% degli investimenti, con una contrazione significativa negli ultimi 18 mesi. Il calo della dimensione media dei round coincide con una minore partecipazione degli investitori internazionali, di solito coinvolti nei grandi round.

“Il mondo fintech si trova oggi a un bivio: da una parte, il potenziale per trasformare il settore finanziario è ancora ampio e le prospettive di crescita dei ricavi delle fintech sono molto buone (+18% all’anno in Europa fino al 2028); dall’altra, solo alcuni player saranno in grado di distinguersi in un contesto di funding meno favorevole rispetto al passato. Guardando avanti sarà fondamentale per le fintech puntare sulla profittabilità, controllando i costi, e perseguire una crescita più bilanciata e sostenibile nel lungo periodo”, afferma Zaccaria Orlando, associate partner di McKinsey.

In questo scenario all’interno della community del Fintech District, la più ampia a livello nazionale con 295 tra fintech e techfin italiane o estere ma attive in Italia, il valore degli investimenti raccolti è di circa 15 milioni di euro, di cui circa il 60% raccolti nel secondo trimestre. Il totale è il risultato di 4 operazioni, avvenute nell’ambito wealthtech (Axyon.AI), business & personal finance management (Sibill), crypto & defi (CheckSig), e techfin/AI (Indigo.AI). In ottica e nello spirito di open innovation, il corporate venture capital (CVC) rappresenta uno strumento importante perché permette alle grandi aziende di imprimere un ulteriore slancio innovativo, coniugando gli obiettivi di business con quelli di investimento”, dichiara Clelia Tosi, head of Fintech District.

“L’open innovation, facendo leva sulla creatività e sulla spinta delle start-up nello sviluppo di nuovi servizi e soluzioni tecnologiche, serve a stimolare sia l’innovazione interna sia quella dei clienti e dei soggetti con cui facciamo sinergia tramite il nostro ecosistema. È una formula articolata da realizzare ma è la più potente per innovare e promuovere un ecosistema finanziario aperto, avendo anche un impatto positivo sull’economia e sulla società”, sottolinea Giacomo Sella, responsabile della divisione corporate & investment banking del gruppo Sella.

© RIPRODUZIONE RISERVATA