Indice degli argomenti

I numeri del biotech italiano

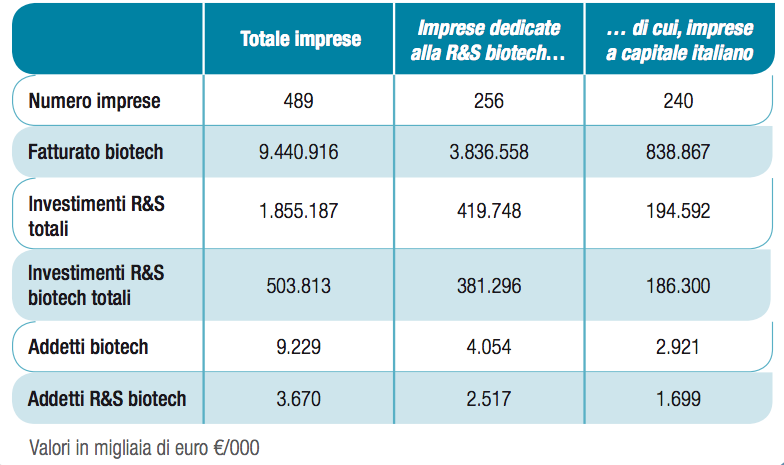

Secondo l’ultimo rapporto BioinItaly (dati al 2015, realizzato da Federchimica-Assobiotec in collaborazione con Enea) il biotech italiano impegna 500 imprese, più di 9mila occupati (70% sono laureati) e raggiunge un fatturato che è quasi di 10 miliardi, di cui il 25% viene reinvestito in ricerca e sviluppo.

E’ un settore molto vivo, con un ottimo trend di crescita, al quale contribuisce la riconosciuta qualità della ricerca italiana. Il presidente di Assobiotec Riccardo Palmisano dice in questo articolo di EconomyUp “In Italia c’è una riconosciuta eccellenza nella ricerca e nella produzione chimico-farmaceutica. Ma abbiamo bisogno di renderla più interessante da un punto di vista finanziario”.Cosa manca al biotech italiano?

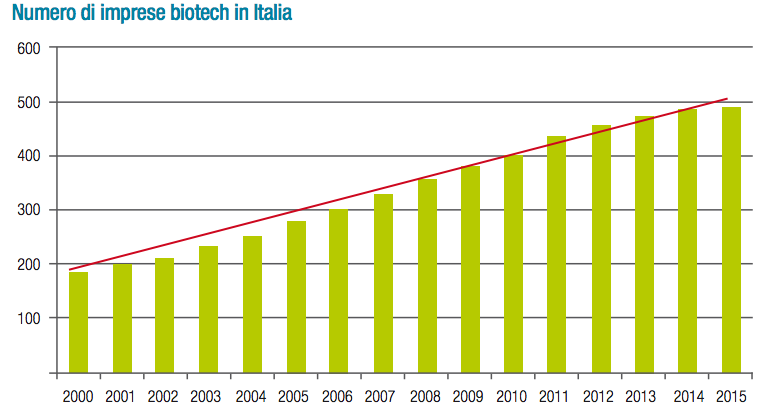

Cosa manca dunque al biotech in Italia per far crescere anche i numeri delle imprese (in numero e dimensione) e degli investimenti VC che danno benzina per la crescita? Il numero delle biotech italiane è in costante crescita dal 2000. Quelle a capitale italiano sono 240. L’analisi per dimensione mostra che il 72% sono microimprese, il 17% piccole, l’8% medie e solo il 3% grandi. Il 50% delle microimprese sono spinoff, prevalentemente universitari. Quasi il 30% si trovano in Lombardia. Il 78% del fatturato è realizzato da imprese a capitale straniero, nonostante siano solo il 14% del totale. Il biotech italiano è evidente che non riesce a crescere oltre una certa soglia. Nel video qui di seguito, Luca Benatti, ceo della società biotech EryDel e presidente di Italian Angels for Biotech (associazione nata per favorire l’incontro fra startup lifescience e investitori) commenta i punti di forza e di debolezza del biotech in Italia. E parla di carenze anche nel trasferimento tecnologico, i cui centri sono spesso sotto dimensionati, hanno personale non sempre di profilo adeguato e di conseguenza non sono di supporto a chi, nella ricerca, vuole poi fare impresa.

Pesa moltissimo nel biotech italiano la scarsa affluenza di capitali di rischio : secondo i dati del report BioinItaly nel corso del 2014, oltre la metà (56%) delle imprese biotech si è autofinanziata, più di un quarto (26%) ha avuto accesso a contributi in conto capitale, pubblici o privati (grants), il 16% ha fatto ricorso al capitale di debito mentre soltanto il 4% ha potuto accedere a finanziamenti di Venture Capital….l’ammontare complessivo investito nelle 11 operazioni inerenti il settore delle biotecnologie è pari a 7,3 milioni di euro. Che comparato a livello mondiale è parecchio basso, sopratutto considerando l’eccellenza della ricerca.

Diana Saraceni, co-founder e general manager di Panakes, (fondo di venture capital dedicato al medtech che ha recentemente chiuso un’importante operazione insieme a Innogest nella startup Seventeen), sostiene:“le startup promettenti in Italia non mancano, siamo un paese ricco di eccellenze nel settore delle tecnologie e della ricerca scientifica, che riescono a raggiungere grandi risultati nonostante dispongano di fondi e risorse minori rispetto a paesi simili. Quello che ancora è carente è la struttura a supporto di queste imprese: incubatori e fondi d’investimento seed sono ancora troppo pochi, a mio avviso, così come fondi Venture con capacità d’investimento significative, in grado di andare sopra i 10 milioni di euro d’investimento per ogni investimento target”.

Il biotech nel resto del mondo

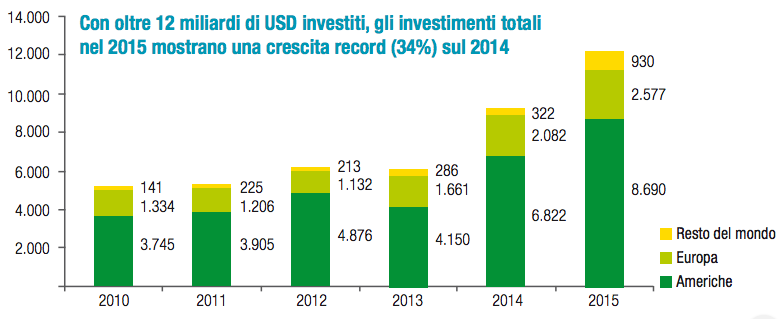

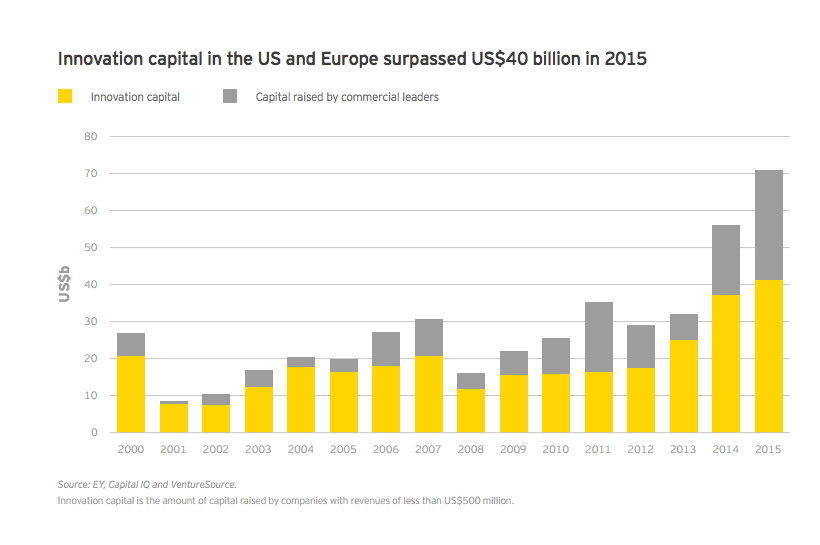

Il confronto con Paesi simili all’Italia, ma sopratutto con gli States (che comunque da soli assorbono l’86% degli investimenti mondiali in biotech) da un senso di vertigine. Il gap è chiaro in un recente report di EY “Beyond borders 2016: Biotech financing”, che fotografa il panorama internazionale degli investimenti nel biotech. Il report comprende nei suoi dati tutti gli investimenti di “innovation capital”, cioè tutto il venture dall’early stage all’ IPO, quindi a livello di società target comprende dalle startup alle scaleup, fino a società con non oltre 500 milioni di dollari di fatturato. Stiamo parlando di oltre 40 miliardi di dollari investiti tra Usa e Europa, nel 2015, un record.  In questo trend positivo, la fetta spettata all’early-stage è (in US e Europa) di US$3.5 billion in 235 seed e Series A. Si sono toccate vette mai raggiunte, per numero di deal e per dimensioni. Sopratutto in Europa, dove l’investimento top dell’anno (e di sempre) è stato quello ricevuto dalla startup Immunocore, che ha raccolto 313 milioni di dollari in series A. Al di sotto di Immunocore, nella Top 15, ci sono solo startup e scaleup che hanno preso almeno 36 milioni di dollari. In Italia la startup biotech che fino a oggi ha raccolto più capitali di ventura è Genenta con 11 milioni di euro. Tra i 313 milioni di dollari di Immunocore e gli 11 milioni di euro di Genenta c’è tutta la debolezza dell’ecosistema italiano. Esiste una mappa interattiva delle società biotech europee, società che abbiano almeno un milione di euro di investimento o di fatturato.

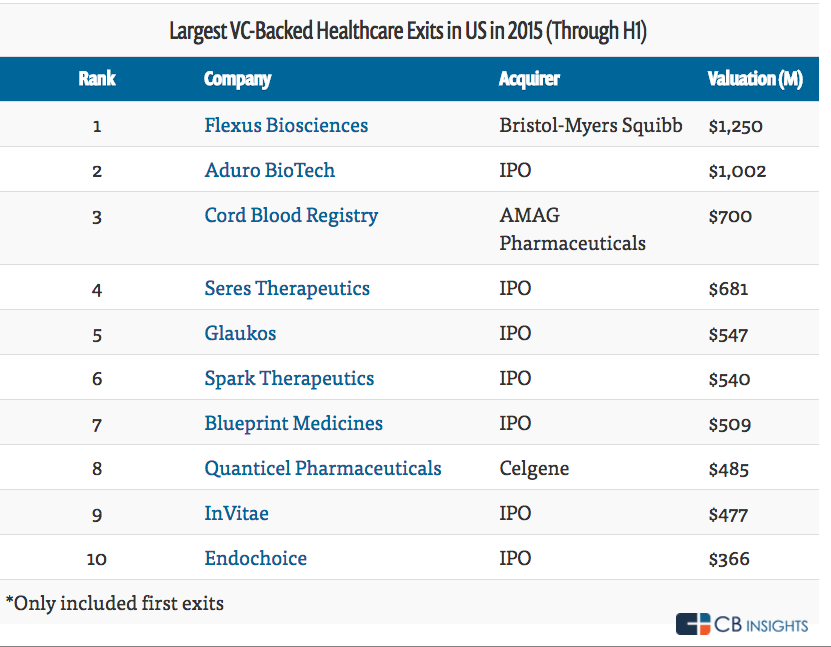

In questo trend positivo, la fetta spettata all’early-stage è (in US e Europa) di US$3.5 billion in 235 seed e Series A. Si sono toccate vette mai raggiunte, per numero di deal e per dimensioni. Sopratutto in Europa, dove l’investimento top dell’anno (e di sempre) è stato quello ricevuto dalla startup Immunocore, che ha raccolto 313 milioni di dollari in series A. Al di sotto di Immunocore, nella Top 15, ci sono solo startup e scaleup che hanno preso almeno 36 milioni di dollari. In Italia la startup biotech che fino a oggi ha raccolto più capitali di ventura è Genenta con 11 milioni di euro. Tra i 313 milioni di dollari di Immunocore e gli 11 milioni di euro di Genenta c’è tutta la debolezza dell’ecosistema italiano. Esiste una mappa interattiva delle società biotech europee, società che abbiano almeno un milione di euro di investimento o di fatturato.  Gli Stati Uniti sono proprio un altro pianeta. Come si diceva sopra, secondo il report EY, da soli assorbono l’86% degli investimenti mondiali, nel 2015 l’innovation capital ha superato i 32 miliardi di dollari investiti e il solo venture ha superato i 9 miliardi, raggiungendo punte massime nel numero di deal (441), di ammontare medio dei deal (21,2 milioni) e di somme investite in un first round, vedi Boston Pharmaceuticals che ha raccolto in un colpo 600 milioni di dollari. Uno sguardo a Crunchbase può aiutare a inquadrare la portata del biotech US, che è anche il Paese in cui la spavalderia del venture capital è tale da creare fenomeni come Theranos, una delle startup biotech più disruptive e meglio finanziate della storia, che però, già valutata oltre 9 miliardi di dollari e operativa, è andata incontro a grossi guai con la FDA che potrebbero portarla anche a chiudere baracca. Ci sono startup come 23andMe (fondata dalla ex moglie di Sergey Brin) che vuole democratizzare l’accesso alle informazioni contenute nel DNA portandolo alla portata di tutti; come Denali che in meno di 2 anni ha raccolto 372 milioni per la cura delle malattie neurodegenerative; o ancora Moderna Therapeutics che ha raccolto in 5 round capitali che superano il miliardo di dollari e studia l’uso dell’ RNA messaggero in applicazioni terapeutiche, Recentemente ha anche ricevuto un “premietto” in danaro che può valere dagli 8 fino ai 125 milioni per lo sviluppo di un vaccino contro la zanzara Zika. That’s US Biotech folks! Ci sono state anche delle importanti exit nel panorama biotech 2015 in US, come riporta CB Insights: Flexus Biosciences (1,250 miliardi di dollari) and Aduro BioTech(1,002 miliardi). Qui di seguito una chart delle exit 2015 nell’healthcare, che è il segmento più importante del biotech.

Gli Stati Uniti sono proprio un altro pianeta. Come si diceva sopra, secondo il report EY, da soli assorbono l’86% degli investimenti mondiali, nel 2015 l’innovation capital ha superato i 32 miliardi di dollari investiti e il solo venture ha superato i 9 miliardi, raggiungendo punte massime nel numero di deal (441), di ammontare medio dei deal (21,2 milioni) e di somme investite in un first round, vedi Boston Pharmaceuticals che ha raccolto in un colpo 600 milioni di dollari. Uno sguardo a Crunchbase può aiutare a inquadrare la portata del biotech US, che è anche il Paese in cui la spavalderia del venture capital è tale da creare fenomeni come Theranos, una delle startup biotech più disruptive e meglio finanziate della storia, che però, già valutata oltre 9 miliardi di dollari e operativa, è andata incontro a grossi guai con la FDA che potrebbero portarla anche a chiudere baracca. Ci sono startup come 23andMe (fondata dalla ex moglie di Sergey Brin) che vuole democratizzare l’accesso alle informazioni contenute nel DNA portandolo alla portata di tutti; come Denali che in meno di 2 anni ha raccolto 372 milioni per la cura delle malattie neurodegenerative; o ancora Moderna Therapeutics che ha raccolto in 5 round capitali che superano il miliardo di dollari e studia l’uso dell’ RNA messaggero in applicazioni terapeutiche, Recentemente ha anche ricevuto un “premietto” in danaro che può valere dagli 8 fino ai 125 milioni per lo sviluppo di un vaccino contro la zanzara Zika. That’s US Biotech folks! Ci sono state anche delle importanti exit nel panorama biotech 2015 in US, come riporta CB Insights: Flexus Biosciences (1,250 miliardi di dollari) and Aduro BioTech(1,002 miliardi). Qui di seguito una chart delle exit 2015 nell’healthcare, che è il segmento più importante del biotech.

I 9 investitori internazionali più attivi nel biotech

Secondo PitchBook, società che si occupa di dati e tecnologie per il mondo VC, Private Equity e M&A, i primi nove classificati sono (nella parentesi il numero di deal realizzati dal 2014 a oggi): 1. OrbiMed (48) – US 2. Novo (34) – EU (Danimarca) 3. RA Capital Management (32) – US 4. Novartis Venture Funds (30) – US 5. New Enterprise Associates (30) – US 6. ARCH Venture Partners (26) – US 7. SR One (24) – US 8. Deerfield Management (24) – (US) 9. Sofinnova Ventures (22) – EU (Francia) A partire dal 2014, dice PitchBook, quasi 800 diversi fondi di venture capital internazionali hanno realizzato almeno un investimento nel biotech. Tra i VC attivi nel biotech, 161 gestiscono tra i 100 e i 500 milioni di dollari, 94 gestiscono almeno 1 miliardo. d.c.

© RIPRODUZIONE RISERVATA