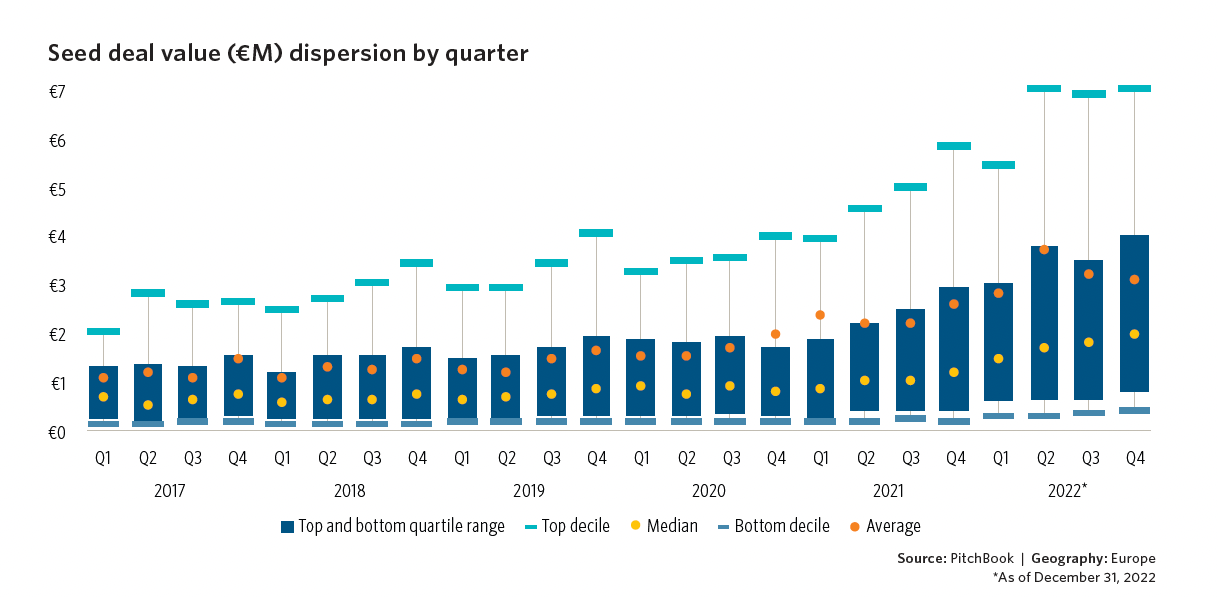

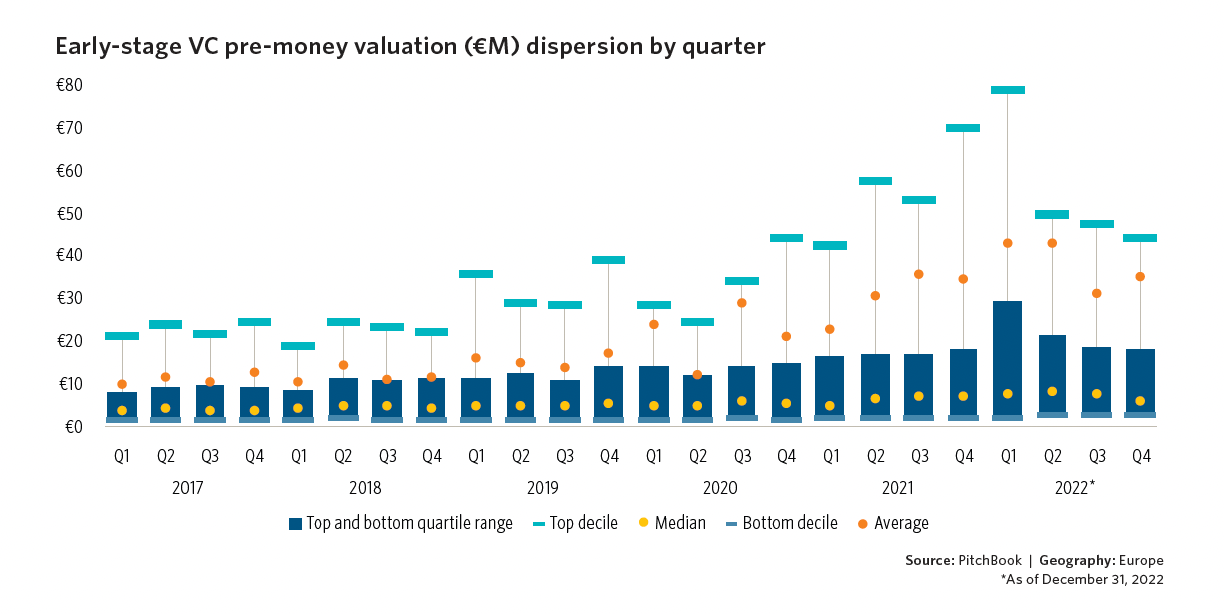

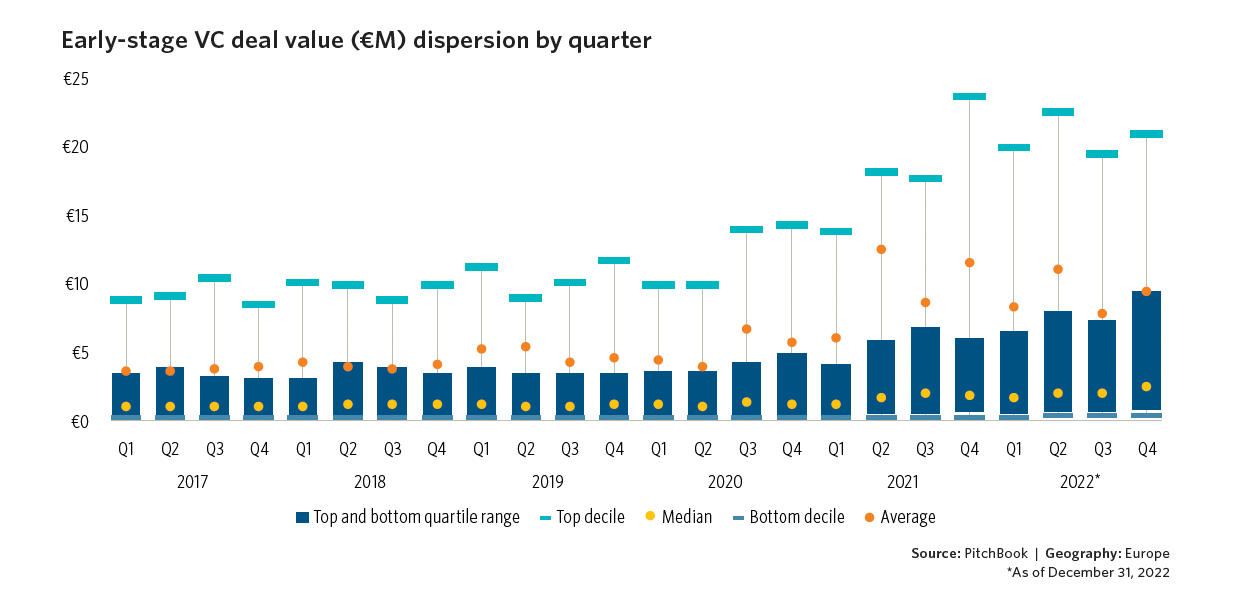

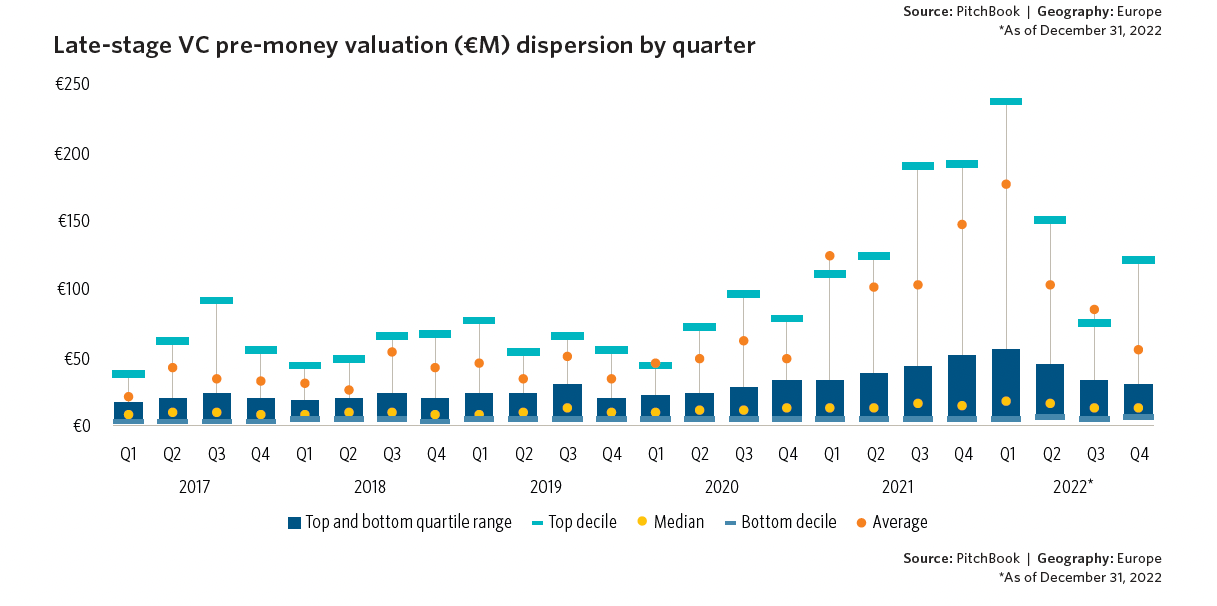

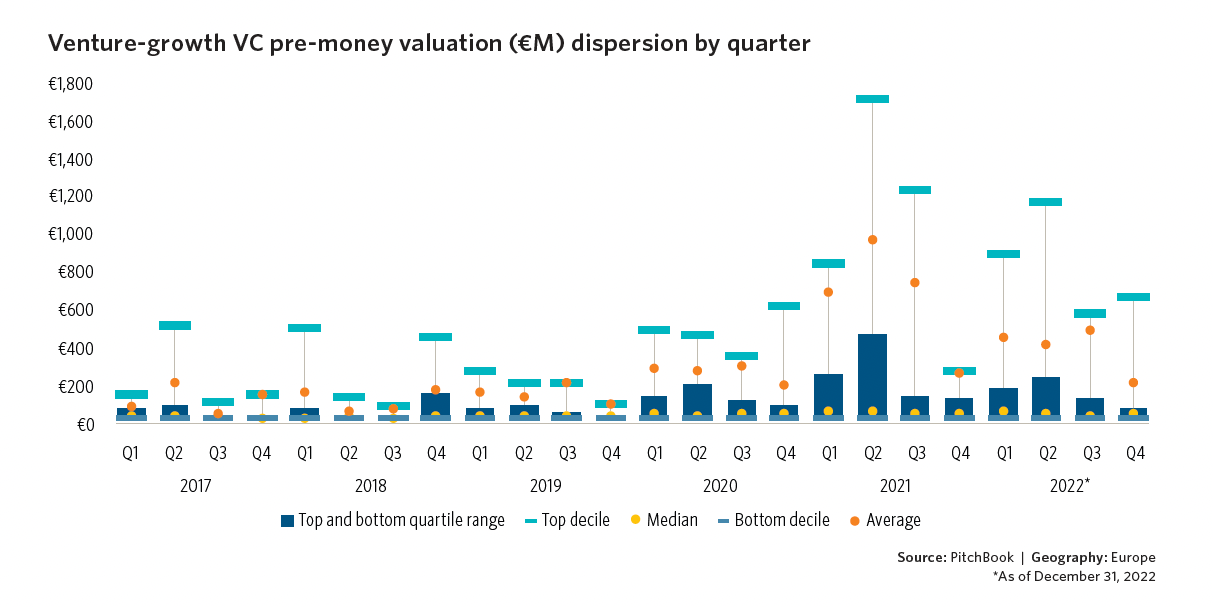

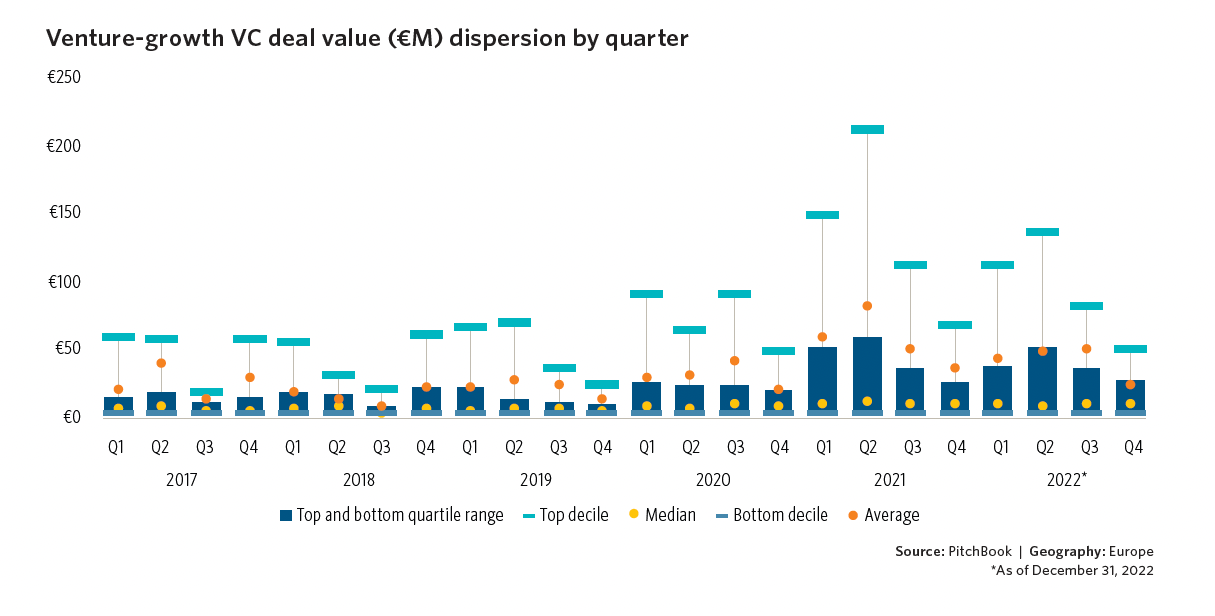

Il nuovo report di Pitchbook European VC Valuations Report mostra lo scenario del centure capital europeo del 2022 per le valuation. L’anno trascorso è stato un anno cruciale non solo per le startup ma per qualsiasi tipo di azienda. I fattori scatenanti sono stati i riflessi post pandemici e la guerra in Ucraina, che hanno generato inflazione e questioni energetiche. Il 2022 è stato l’anno strategico per tutte le aziende, startup e pmi innovative comprese. L’anno in cui bisognava seminare per affrontare quello che oggi appare essere il 2023, ovvero l’anno della prova. Il 2022 ha rappresentato per molte realtà imprenditoriali l’anno della semina, l’anno strategico, di preparazione per un futuro periodo di recessione. In molte si sono preparate con strategie basate sulla M&A, fundrasing, partnership e joint venture strategiche o exit. Chi non l’ha fatto, quest’anno dovrà scontrarsi con una realtà molto pesante e pressante che potrebbe continuare negli anni a venire. Il report di Pitchbook infatti conferma che, anche se “le valutazioni del venture capital e i valori delle transazioni hanno mostrato robustezza in tutti gli stage nel 2022, nonostante l’incertezza crescente nell’ecosistema del VC e nei mercati finanziari in generale”, tuttavia “con l’avanzare del 2022, le notizie di round di ribasso, tagli di valutazione e licenziamenti sono emersi con sempre maggiore regolarità. Le valutazioni, i deal value e gli step-up, in particolare nei financing stage più maturi, si sono raffreddati e sono scesi dai picchi degli ultimi due anni. I primi segnali di riduzione delle valutazioni sono emersi nella seconda metà del 2022”.

Come non cogliere i segnali di allarme dei licenziamenti: da Meta, Twitter a Linkedin oggi, da Google a Zoom, Ebay fino a “casa nostra” con Casavo che lascia a casa il 30% del suo staff composto da circa 450 persone. Se parliamo di startup e venture capital, come per il caso di Casavo, va bene la strategia in linea con la volontà di scaleup, ma forse bisognerebbe puntare più a un’analisi approfondita dovuta a fusioni, corsa in Borsa e quindi numeriche. E qui il report di Pitchbook viene in aiuto per una chiara lettura: “Nel 2022, le valutazioni di exit dei VC europei si sono ridotte rispetto ai massimi storici del 2021. Nel 2021 l’appetito per le exit è stato forte, in quanto investitori e fondatori si sono affrettati a sfruttare le condizioni di mercato favorevoli. Il 2022, tuttavia, è stato caratterizzato da un mercato delle exit, con i timori di recessione e il fallimento di società pubbliche precedentemente sostenute da VC. I mercati di uscita sono stati imprevedibili negli ultimi due anni e ci aspettiamo che lo siano ancora di più nel 2023”. E ancora: “e nel 2023 le acquisizioni societarie potrebbero diventare la via di uscita preferita rispetto alle quotazioni pubbliche”.

Come non cogliere i segnali di allarme dei licenziamenti: da Meta, Twitter a Linkedin oggi, da Google a Zoom, Ebay fino a “casa nostra” con Casavo che lascia a casa il 30% del suo staff composto da circa 450 persone. Se parliamo di startup e venture capital, come per il caso di Casavo, va bene la strategia in linea con la volontà di scaleup, ma forse bisognerebbe puntare più a un’analisi approfondita dovuta a fusioni, corsa in Borsa e quindi numeriche. E qui il report di Pitchbook viene in aiuto per una chiara lettura: “Nel 2022, le valutazioni di exit dei VC europei si sono ridotte rispetto ai massimi storici del 2021. Nel 2021 l’appetito per le exit è stato forte, in quanto investitori e fondatori si sono affrettati a sfruttare le condizioni di mercato favorevoli. Il 2022, tuttavia, è stato caratterizzato da un mercato delle exit, con i timori di recessione e il fallimento di società pubbliche precedentemente sostenute da VC. I mercati di uscita sono stati imprevedibili negli ultimi due anni e ci aspettiamo che lo siano ancora di più nel 2023”. E ancora: “e nel 2023 le acquisizioni societarie potrebbero diventare la via di uscita preferita rispetto alle quotazioni pubbliche”.

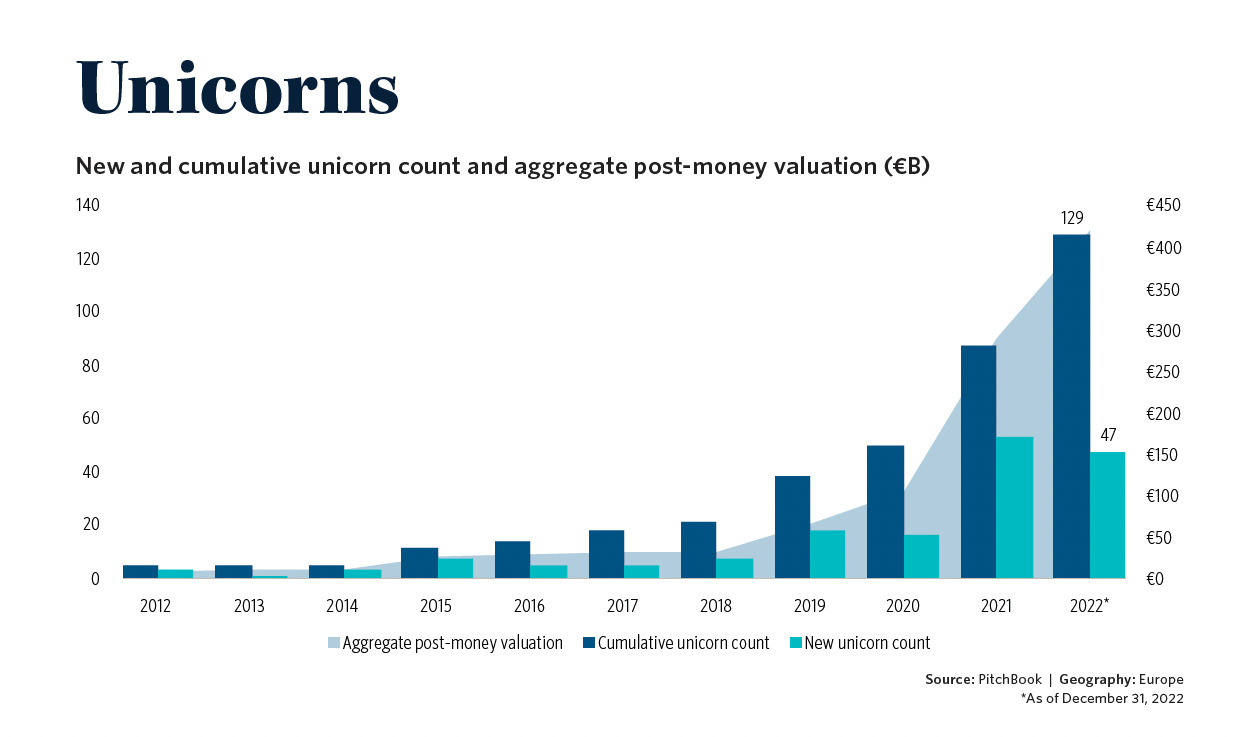

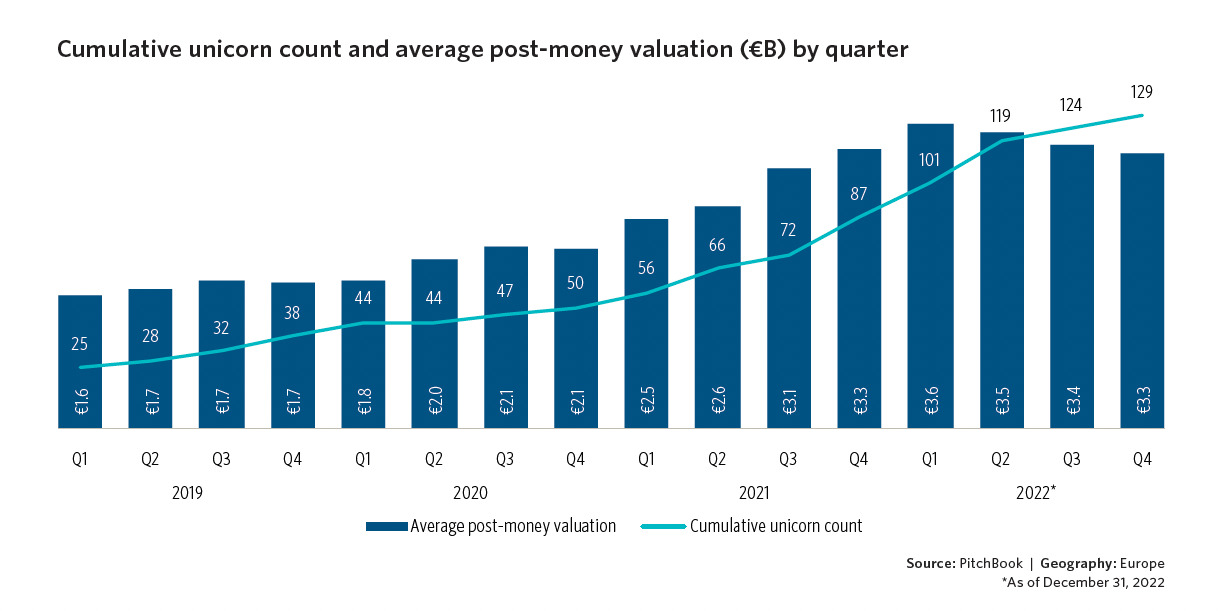

Più unicorni ma meno valore

Il report però riporta buone notizie come il numero di unicorni europei aumentati (47) nel 2022 “la seconda cifra più alta mai registrata, portando il numero cumulativo di unicorni a 129 in Europa”. Eppure nel 2022 le loro valutazioni medie sono scese: da un massimo storico di 3,6 miliardi di euro nel primo trimestre fino a 3,3 miliardi di euro nel quarto trimestre. Causa: il peggioramento del quadro macroeconomico nel corso dell’anno. Come avevamo già scritto sui trend del settore energetico con diversi approfondimenti sul Green tech ed Energy tech, i dati di Pitchbook confermano quanto da noi emerso, infatti il settore dell’energia ha registrato aumenti simili a quello delle tecnologie dell’informazione (IT), che domina quasi la metà di tutte i deal di VC e che ha registrato un aumento nella maggior parte delle fasi di finanziamento (seed, early e late stage): “il valore mediano delle operazioni in late-stage nel settore dell’energia è quello che è aumentato di più tra tutte le fasi, passando da 4,2 milioni di euro nel 2021 a 7,5 milioni di euro nel 2022”.

Infine il focus sugli investitori non tradizionali, il cui valore mediano delle operazioni del 2022 non è aumentato, bensì triplicato: è passato da 8 milioni di euro nel 2019 a 24,0 milioni di euro. In questo caso “i gruppi di corporate VC (CVC) hanno partecipato a un numero maggiore di deal rispetto a qualsiasi altro tipo di investitore non tradizionale”.

Infine il focus sugli investitori non tradizionali, il cui valore mediano delle operazioni del 2022 non è aumentato, bensì triplicato: è passato da 8 milioni di euro nel 2019 a 24,0 milioni di euro. In questo caso “i gruppi di corporate VC (CVC) hanno partecipato a un numero maggiore di deal rispetto a qualsiasi altro tipo di investitore non tradizionale”.

© RIPRODUZIONE RISERVATA