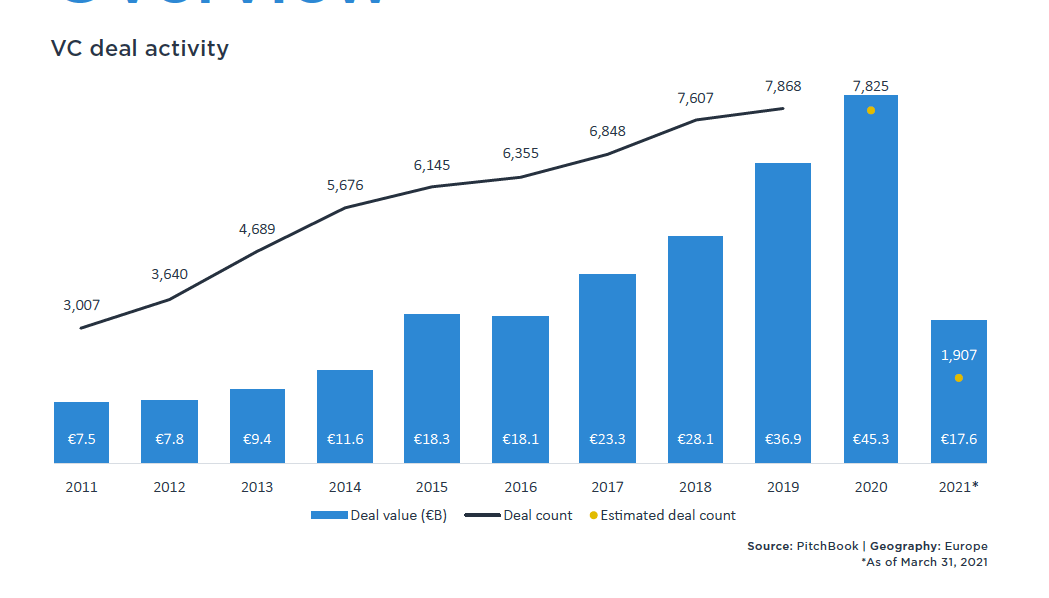

“L’attività del VC europeo in termini di deal è cresciuta in modo impressionante durante il Q1 2021 e ha stabilito il nuovo record di 17,6 miliardi di euro investiti. Abbiamo visto una serie di aziende mature sostenute da VC completare grandi accordi in fase avanzata come Klarna, che ha chiuso un enorme round da 1,1 miliardi di euro. Gli investitori non tradizionali hanno continuato a iniettare ingenti quantità di capitale nell’ecosistema europeo, e abbiamo assistito a una robusta attività del VC nella regione del Regno Unito e dell’Irlanda e nel settore del fintech. Il valore delle exit è stato elevato nel Q1 2021, in gran parte guidato dalle IPO di Deliveroo e Auto1, e ha già superato il valore annuale delle exit di tutto il 2020. La raccolta fondi dei VC europei ha iniziato bene l’anno e ci aspettiamo che il capitale raccolto aumenti con l’avanzare dell’anno, in particolare nelle aree incentrate sulla sanità e sulla sostenibilità”, dice a Startupbusiness Nalin Patel, EMEA Private Capital Analyst di PitchBook, riassumendo i contenuti dello European Venture Report relativo al primo trimestre del 2021. Il report di PtchBook rileva una crescita decisa sia degli investimenti sia della raccolta di capitali da parte di coloro che si occupano di investimenti in startup, scaleup e aziende innovative.  In termini di investimenti effettuati da venture capital si registra un valore complessivo di 17,6 miliardi d euro spalmati su 1907 operazioni, questo è il valore rilevato al 31 marzo 2021 e si può confrontare con i dati relativi all’intero 2020 che ha visto investimenti complessivi per 45,3 miliardi di euro su 7825 operazioni (alcuni dati relativi al 2020 sono stati aggiornati se confrontati con quelli rilasciati al momento della pubblicazione del report 2020 di cui scrivemmo qui ) . Cresce nel trimestre la percentuale relativa alla quota di operazioni late stage he pesa per 13 miliardi di euro pari al 74% del totale, mentre i primi round registrano un valore complessivo di 1,4 miliardi di euro e 411 operazioni. A livello geografico guida sempre la classifica l’area che comprende Regno Unito e Irlanda, e si registra una crescita da prte sia dell’Europa meridionale sia dell’area Nordic con DACH (Germania, Austria e Svizzera) che mantiene le posizioni e Francia con Benelux che registrano una flessione in termini percentuali sul totale. “Il settore del venture capital risulta essere molto forte in Europa – aggiunge Patel – e considerando la questione pandemica questi dati sono ancora più significativi anche perché abbiamo rilevato che non potendo viaggiare si è creata un situazione in cui gli incontri tra investitori e aziende in cerca di capitali si sono moltiplicati potendo essere gestiti in remoto”.

In termini di investimenti effettuati da venture capital si registra un valore complessivo di 17,6 miliardi d euro spalmati su 1907 operazioni, questo è il valore rilevato al 31 marzo 2021 e si può confrontare con i dati relativi all’intero 2020 che ha visto investimenti complessivi per 45,3 miliardi di euro su 7825 operazioni (alcuni dati relativi al 2020 sono stati aggiornati se confrontati con quelli rilasciati al momento della pubblicazione del report 2020 di cui scrivemmo qui ) . Cresce nel trimestre la percentuale relativa alla quota di operazioni late stage he pesa per 13 miliardi di euro pari al 74% del totale, mentre i primi round registrano un valore complessivo di 1,4 miliardi di euro e 411 operazioni. A livello geografico guida sempre la classifica l’area che comprende Regno Unito e Irlanda, e si registra una crescita da prte sia dell’Europa meridionale sia dell’area Nordic con DACH (Germania, Austria e Svizzera) che mantiene le posizioni e Francia con Benelux che registrano una flessione in termini percentuali sul totale. “Il settore del venture capital risulta essere molto forte in Europa – aggiunge Patel – e considerando la questione pandemica questi dati sono ancora più significativi anche perché abbiamo rilevato che non potendo viaggiare si è creata un situazione in cui gli incontri tra investitori e aziende in cerca di capitali si sono moltiplicati potendo essere gestiti in remoto”.  Sempre secondo quanto rilevato dal report si consolida anche il ruolo dei cosiddetti investitori non tradizionali che PitchBook identifica nei fondi di Private Equity, negli Hedge Fund, nei fondi pensione, nei fondi sovrani e nei CVC, i Corporate Venture Capital, i quali, sempre nel primo trimestre 2021 hanno investito complessivamente 14,1 miliardi di euro in 621 operazioni (nell’intero 2020 furono 2741 operazioni per un totale complessivo di 34,4 miliardi di euro). Sul fronte delle exit PitchBook calcola che in Europa nel Q1 2021 se ne contano 274 per un valore totale di 21 miliardi di euro, è un numero ancora non definitivo così come lo è quello del 2020 con 688 exit per un valore di 20,2 miliardi di euro nel complesso. Infine sul fronte del fundrasing il primo trimestre ha visto 23 fondi raccogliere 3,4 miliardi di euro, nell’intero 2020 questi dati corrispondevano rispettivamente a 160 fondi e a 17,7 miliardi di euro.

Sempre secondo quanto rilevato dal report si consolida anche il ruolo dei cosiddetti investitori non tradizionali che PitchBook identifica nei fondi di Private Equity, negli Hedge Fund, nei fondi pensione, nei fondi sovrani e nei CVC, i Corporate Venture Capital, i quali, sempre nel primo trimestre 2021 hanno investito complessivamente 14,1 miliardi di euro in 621 operazioni (nell’intero 2020 furono 2741 operazioni per un totale complessivo di 34,4 miliardi di euro). Sul fronte delle exit PitchBook calcola che in Europa nel Q1 2021 se ne contano 274 per un valore totale di 21 miliardi di euro, è un numero ancora non definitivo così come lo è quello del 2020 con 688 exit per un valore di 20,2 miliardi di euro nel complesso. Infine sul fronte del fundrasing il primo trimestre ha visto 23 fondi raccogliere 3,4 miliardi di euro, nell’intero 2020 questi dati corrispondevano rispettivamente a 160 fondi e a 17,7 miliardi di euro.  “La maggiore differenza tra l’ecosistema europeo e quello Usa resta la portata delle evalutaion – conclude Patel – va però sottolineato che l’Europa è centrale in determinati settori, come per esempio il fintech, e che vi è un costante crescente interesse verso le startup e scaleup europee da parte dei VC Usa e non solo per le evaluation più convenienti, certo l’Europa potrebbe fare di più, pur mantenendo le sue peculiarità in termini di lingue e di culture potrebbe beneficiare di un framework più uniforme a livello continentale a supporto delle startup, delle scaleup e degli investimenti”.

“La maggiore differenza tra l’ecosistema europeo e quello Usa resta la portata delle evalutaion – conclude Patel – va però sottolineato che l’Europa è centrale in determinati settori, come per esempio il fintech, e che vi è un costante crescente interesse verso le startup e scaleup europee da parte dei VC Usa e non solo per le evaluation più convenienti, certo l’Europa potrebbe fare di più, pur mantenendo le sue peculiarità in termini di lingue e di culture potrebbe beneficiare di un framework più uniforme a livello continentale a supporto delle startup, delle scaleup e degli investimenti”.

© RIPRODUZIONE RISERVATA