Indice degli argomenti

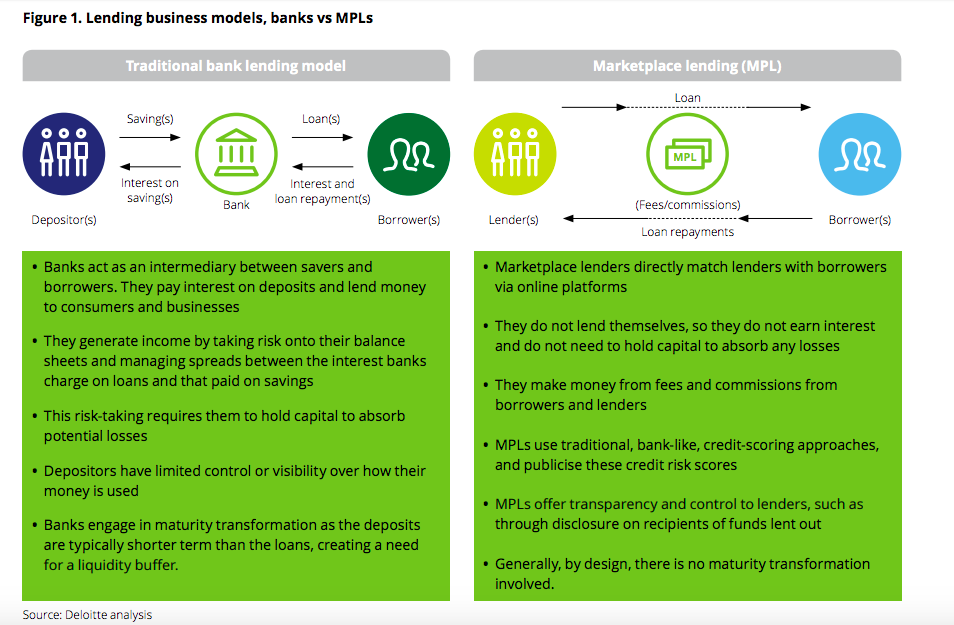

I marketplace lending sono piattaforme online che consentono a utenti ‘investitori’ di prestare danaro ad altri utenti che ne fanno richiesta. Si tratta del classico di un prestito intermediato da una piattaforma che però rimane il più possibile ‘neutra’. A differenza delle banche, i marketplace lending non accettano depositi e non prestano danaro essi stessi, fanno solamente da tramite tra chi offre e chi richiede danaro e, di conseguenza, non assumono alcun rischio nei loro bilanci. Guadagnano grazie alle commissioni ricevute da chi offre e chi riceve il prestito. (Deloitte) E’ uno delle applicazioni fintech più interessanti e maggiormente disruptive rispetto ai modelli di business delle banche tradizionali.

Storia

Sono oltre 10 anni che i marketplace lending (MPL) hanno fatto la loro comparsa sulla scena, promettendo ai propri utenti trasparenza, efficienza, bassi costi: nel 2005 viene fondata nel Regno Unito la prima MPL al mondo, Zopa; il primo MPL in US, Prosper, viene fondato nel 2006, e il primo in Cina, Paipaidai, è stato lanciato nel 2007. A dicembre 2014, OnDeck Capital and Lending Club, già sostenute dal venture capital, sono le prime società di lending a quotarsi in Borsa, al NYSE. Nel 2015, il finanziamento Venture Capital al settore dei prestiti p2p raggiunge il massimo storico: società come SoFi, Avant e Kabbage raccolgono complessivamente 6,3 miliardi di dollari dagli investitori. Per approfondire Timeline: The First Decade Of Alternative Lending (CBInsights)

Modello di business

Qui di seguito un’infografica Deloitte descrive il modello di business di un MPL rispetto alla banca tradizionale. Per approfondire visita questa pagina.  Il marketplace lending è concepito come una piattaforma bidirezionale e porta delle innovazioni rispetto a sistemi tradizionali, sia dal lato del mutuatario che da quello dell’investitore. L’innovazione sul mutuatario si basa principalmente sulla razionalizzazione di un processo di candidatura online che utilizza tecnologie a basso costo per la raccolta di informazioni stardardizzate; ma la principale innovazione introdotta da queste piattaforme è certamente la partecipazione diretta di investitori privati al mercato del prestito. Anche se gli MPL svolgono una minima pre-selezione delle richieste di prestito, esse consentono agli investitori e, si affidano al loro stesso giudizio, di vagliare direttamente i mutuatari, offrendo piuttosto un servizio continuo e su misura di accesso a un assett class, cioè a molte richieste in cui investire di cui non potevano avere notizia in precedenza. Questo modello si differenzia in modo significativo dal paradigma bancario tradizionale, in cui i correntisti (che hanno a liquidità) sono essenzialmente isolati da chi cerca danaro. Inoltre, la composizione degli investitori sulle piattaforme di prestito si è notevolmente evoluta. dalla nascita delle piattaforme, grazie alla crescente partecipazione di investitori sempre più sofisticati dal punto di vista dell’informazione. Per approfondire Marketplace Lending: A New Banking Paradigm? (Harvard Business School)

Il marketplace lending è concepito come una piattaforma bidirezionale e porta delle innovazioni rispetto a sistemi tradizionali, sia dal lato del mutuatario che da quello dell’investitore. L’innovazione sul mutuatario si basa principalmente sulla razionalizzazione di un processo di candidatura online che utilizza tecnologie a basso costo per la raccolta di informazioni stardardizzate; ma la principale innovazione introdotta da queste piattaforme è certamente la partecipazione diretta di investitori privati al mercato del prestito. Anche se gli MPL svolgono una minima pre-selezione delle richieste di prestito, esse consentono agli investitori e, si affidano al loro stesso giudizio, di vagliare direttamente i mutuatari, offrendo piuttosto un servizio continuo e su misura di accesso a un assett class, cioè a molte richieste in cui investire di cui non potevano avere notizia in precedenza. Questo modello si differenzia in modo significativo dal paradigma bancario tradizionale, in cui i correntisti (che hanno a liquidità) sono essenzialmente isolati da chi cerca danaro. Inoltre, la composizione degli investitori sulle piattaforme di prestito si è notevolmente evoluta. dalla nascita delle piattaforme, grazie alla crescente partecipazione di investitori sempre più sofisticati dal punto di vista dell’informazione. Per approfondire Marketplace Lending: A New Banking Paradigm? (Harvard Business School)

Mercato

Secondo un rapporto di ResearchandMarkets, il mercato globale dei prestiti P2P ammontava a 26 miliardi di dollari nel 2015 e dovrebbe raggiungere i 460 miliardi di dollari entro il 2022, con un CAGR del 51,5% dal 2016 al 2022.

© RIPRODUZIONE RISERVATA